Мы в Hash#Telegraph любим, когда читатели задают вопросы. Во-первых, это означает, что нас читают. Во-вторых, это позволяет нам блеснуть эрудицией и осветить отдельные аспекты рассматриваемых тем, которые до этого скрывались «между строк». Мы решили, что вопросы, ответы на которые читатели не сумели нагуглить, будем публиковать в виде отдельных заметок. Конечно, уже с ответами. Вопросы для дебютного выпуска рубрики «Вопрос-ответ» предоставил FB-пользователь Max Brown. Ответы – наш колумнист и главный редактор журнала «Деньги» Александр Крамаренко.

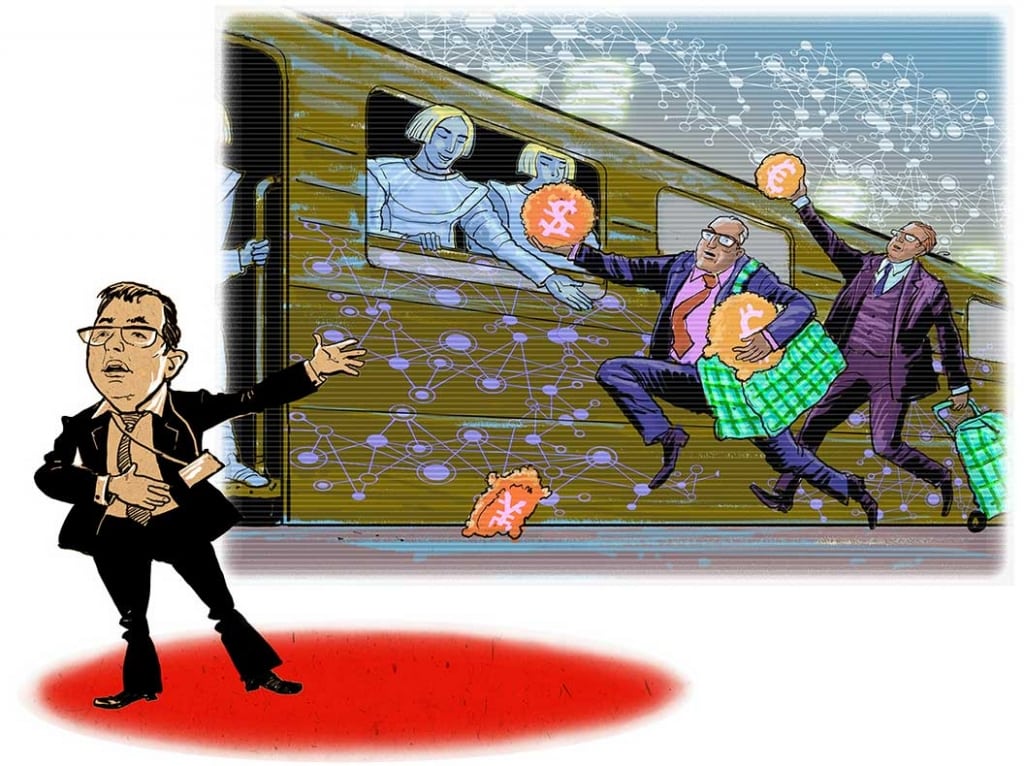

Вопрос: Есть ли вероятность, что Центробанк или Федеральная резервная система сделает эмиссию (например 1 трлн EUR или USD) в виде криптоевро или криптодоллара? Эта валюта будет функционировать как обычная и даст возможность делать переводы между банками с использованием технологии блокчейн (банки будут поддерживать функционирование сети и выступать в качестве нод) за считанные секунды, тогда как сегодня время перевода средств по технологии SWIFT занимает 2-3 дня.

Ответ: Если кратко – такой огромной дополнительной эмиссии не будет. А теперь детально о том, что же может быть, если выпустят криптоверсии фиатных валют.

Первое и главное: для их запуска нет необходимости в дополнительной эмиссии – просто часть безнала перейдет на криптокошельки.

Второе, технически важное: следствием введения криптоверсий фиатных валют станет возможность осуществлять переводы и платежи не только быстро, но и в обход банков.

Фактически речь при переводе в одной валюте идет о транзакциях криптокошелек-криптокошелек. Тогда как сейчас аналогичная транзакция выглядит так: «счет плательщика в банке № 1 – корсчет банка № 1 в центробанке – корсчет банка № 2 в центробанке – счет получателя в банке № 2».

Перевод в иностранной валюте, имеющей криптоверсию, выглядел бы как транзакция криптокошелек-криптокошелек. Тогда как сейчас перевод иностранной валюты выглядит так: «счет плательщика в банке № 1 – корсчет банка № 1 в иностранном банке № 2 в валюте платежа – корсчет иностранного банка № 2 в иностранном банке № 3 в валюте платежа – счет получателя в банке №3 в валюте платежа». При этом в лучшем случае у банка № 1 и № 3 могут быть прямые корреспондентские отношения. И тогда промежуточное звено в виде банка № 2 исключается. Но нередко бывает, что между банками № 1 и № 3 имеется более длинная цепочка из банков-корреспондентов.

Задержки при переводах по SWIFT связаны именно с этим обстоятельством (цепочка корсчетов), а также с выполнением задач финмониторинга.

У центробанков идея о переходе на криптоверсии фиатных валют вызывает плохо скрываемые опасения. И по поводу того, что у коммерческих банков исчезнет источник дохода, в результате чего их бизнес станет операционно убыточным. И по поводу того, что в таком случае непонятно, кто будет нести кредитные риски, если банки устранятся с рынка как кредитно-депозитные агенты и держатели рисков. Пока эти вопросы не будут разрешены, криптоевро и криптодолларов от ЦБ и ФРС можно не ждать.

Вопрос: Криптоанархисты считают, что нам не нужны посредники в виде банков, и в будущем сбережения можно будет хранить на частных кошельках. Но хранение средств на частных кошельках равносильно хранению наличности у себя в матрасе (или в трехлитровой банке, как делают некоторые украинские судьи). Эти деньги не будут работать на экономику страны, и чем больше средств будет храниться за пределами банков, тем больше будет удар для экономики. Что вы об этом думаете?

Ответ: Я думаю, что любые деньги, находящиеся в обороте, идут на пользу экономике. И те деньги, что вне банков – если они в обороте – тоже на пользу экономике. Накопление сбережений в частных кошельках вовсе не означает, что из этих сбережений нельзя будет инвестировать. Просто еще нет механизмов с гарантиями для мелких инвесторов. Но они обязательно появятся.

Как я уже сказал, центробанки пока не понимают, как будут храниться сбережения, выведенные в виде криптоверсий фиатных валют. Если в виде депозитов, приносящих собственнику процентный доход, то кто-то должен нести риски выдачи кредитов этими средствами. Кто? Банки и финансовые компании как кредитные посредники? Финансовые компании как операторы P2P-платформ? Сами вкладчики в роли P2P-кредиторов? Пока конфигурации нет. Но в любом случае спрос на услугу вклада криптоверсией фиатных денег есть. И он как-то будет удовлетворен.

Например, я не исключаю, что банк будет принимать депозит на свой криптокошелек и выдавать кредиты со своего криптокошелька на криптокошелек заемщика. Вопрос только в том, хватит ли ресурсов банка, разницы между процентом по кредиту и процентом по депозиту для финансирования операционной деятельности. Издержки на операционную деятельность по сравнению с ныне существующими могут быть, конечно, снижены благодаря использованию современных технологий выдачи кредитов и управления рисками. Так что впереди – гонка, своего рода disruption development – развитие через разрушение прежних бизнес-моделей. И тут нужно отдавать себе отчет в том, что задача минимизации издержек на операционную деятельность входит в противоречие с ужесточением требований банковского надзора (очередной «Базель»), финмониторинга и т. п.