Банковское дело всегда означало банкиров, людей, которые организуют все, от сберегательных счетов до синтетических обеспеченных долговых обязательств. Но что, если их место займет компьютерный код? Это и является целю того, что известно как децентрализованные финансы, или DeFi, движение, которое выросло из десятилетия экспериментов с криптовалютами. Сторонники DeFi утверждают, что способны создать мир, где оборот денег осуществляется более эффективно и справедливо, и показывают платформы, где пользователи хвастаются высокими доходами. Критики говорят, что все, что делают DeFi — это воссоздают заново хайп, неоправданные спекуляции и возможность потерять деньги на криптовалюте.

1. Что такое DeFi?

DeFi вращаются вокруг программ, известных как децентрализованные приложения (dapps), которые выполняют финансовые функции в цифровых реестрах, называемых блокчейнами, — технология, созданная для биткоина, но позднее получившая широкое распространение. Dapps позволяют людям одалживать средства или занимать их у других людей, открывать длинные или короткие позиции по целому ряду активов, торговать монетами или зарабатывать проценты на сберегательном счете. Транзакции регулируются правилами, встроенными в программное обеспечение, называемое смарт-контрактами. Многие из этих приложений также могут подключаться друг к другу и работать вместе для создания сложных финансовых сервисов.

2. Что такое смарт-контракт?

Это соглашение типа «если икс, то игрек». Вы можете рассматривать автоплатеж в традиционном банке как смарт-контракт — он будет снимать деньги для отправки в вашу ипотечную компанию первого числа каждого месяца, пока ему не скажут остановиться. Контракты DeFi могут быть гораздо более сложными. Приложения DeFi предназначены для того, чтобы работать независимо, напрямую связывая контрагентов, без необходимости привлечения централизованного посредника. Как только смарт-контракт запускается, он, как правило, уже не может быть никем изменен или подделан. Многие из смарт-контрактов работают на блокчейне под названием Ethereum, который был разработан для того, чтобы охватывать больше информации и видов транзакций, выполняемых dapps, в отличие от оригинального реестра, предназначенного для биткоина, который по большей части занимается тем, что отслеживает передачу права собственности на монеты.

3. А можно привести наиболее типичный пример?

Все приложения DeFi работают по-разному, но общий подход заключается в следующем: люди могут подключить учетную запись на криптовалютной бирже к приложению DeFi, а затем одолжить часть своих монет или занять под залог. Многие типичные для DeFi транзакции гораздо сложнее, например, некоторые люди покупают ’wrapped Bitcoin‘, токен сети Ethereum, который обеспечен биткоином 1:1 и предназначен для того, чтобы ускорить транзакции DeFi. Такие пользователи вступают в сложные соглашения, используя несколько приложений DeFi, чтобы увеличить свой доход.

4. Чем это отличается от «финтеха»?

Есть компании, которые разрешают так называемое пиринговое (P2P) кредитование, которое направляет капитал от инвесторов к заемщикам без традиционного посредничества банка, но они все еще являются компаниями, контролирующими этот процесс. Создатели dapps стремятся создать платформу, которая не контролируется ими самими, на которой контрагенты взаимодействуют друг с другом напрямую.

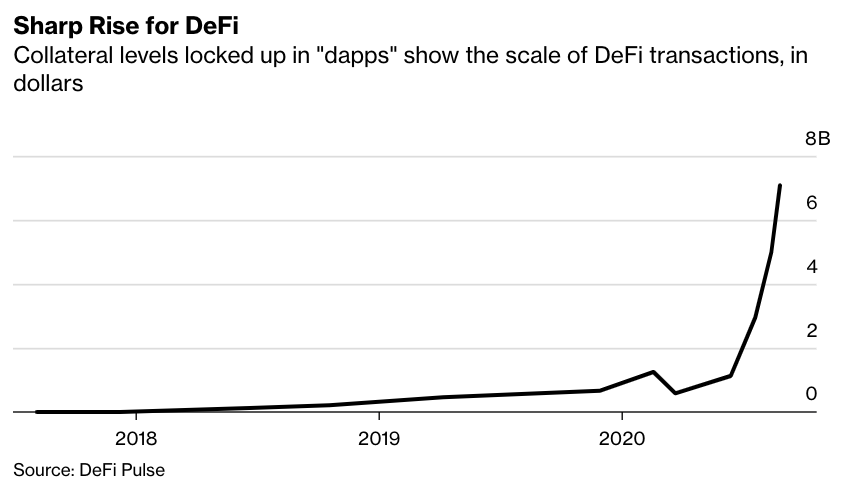

5. Насколько значительны DeFi?

Поскольку многие смарт-контракты требуют залога от контрагентов в качестве гарантии, аналитики отслеживают рост dapps, рассматривая количество денег, фактически заблокированных в экосистеме DeFi. В конце августа общая сумма залога, которую люди влили в приложения DeFi, превысила $7 млрд, по данным трекера DeFi Pulse. При этом еще в конце мая сумма не превышала $1 млрд. (Даже несмотря на этот рост, DeFi сильно уступают общему рынку криптовалют, оцениваемому в $360 млрд.) Существует более 200 приложений DeFi, причем еженедельно появляются новые. Первым dapp, который получил широкое распространение, стал MakerDAO, запущенный в 2015 году.

6. Почему сейчас так много внимания уделяется DeFi?

Несколько приложений DeFi, таких как Compound, дебютировали этим летом и обещали доходность, выражаемую трехзначными цифрами. Это сразу привлекло десятки спекулянтов. В долгосрочной перспективе все большую привлекательность приобретает идея доступных во всем мире финансовых услуг, которые не зависят от банков и других компаний, способных разориться в условиях нестабильности мировой экономики на фоне пандемии Covid-19.

7. Кому это выгодно, кроме спекулянтов?

Более 1 миллиарда человек во всем мире до сих пор не имеют доступа к базовым банковским услугам. DeFi обещают предложить любому, у кого есть подключение к интернету и мобильный телефон, доступ к полному спектру банковских услуг — это означает возможность получать доход от своих сбережений, пусть и небольшой. Одной из групп людей, которые, в частности, обращаются к dapps, — это так называемые майнеры биткоина и других криптовалют. Майнинг представляет собой вычислительный процесс, используемый для проверки транзакций валюты и оплачиваемый ей же. Майнеры часто не имеют возможности получить кредит в традиционных финансовых институтах.

8. Какие могут быть подводные камни?

Как и во всех случаях в области цифровых валют или программного обеспечения в целом, учетные записи DeFi уязвимы для хакеров. Простая ошибка в коде способна уничтожить денежные средства. Примером является проект Yam Finance, который быстро собрал $750 миллионов, а через несколько дней после запуска потерпел крах в результате того, что ошибка в его коде сделала невозможной правильную работу приложения. Раскруткой определенного сервиса могут заняться спекулянты, чтобы в какой-то момент покинуть его и обрушить стоимость соответствующей монеты. Внутренняя логика dapp также способна в перспективе увеличивать или уменьшать эмиссию монеты, изменяя тем самым ее стоимость. Именно это произошло с компанией Ampleforth, рыночная капитализация которой упала летом почти на две трети менее чем за три недели. Для приложений DeFi не существует страхования вкладов, хотя ситуация может измениться по мере того, как такие команды разработчиков, как Nexus Mutual, начнут создавать что-то, подобное страхованию в экосистеме DeFi. Кроме того, пользователи с пугающей частотой сами случайно обнуляют свои депозиты.

9. В чем причины возможного фиаско?

Поскольку нет банков или других посредников, которые осуществляли бы контроль, пользователи приложений DeFi должны быть очень осторожны во всем, что они делают: выполняемые ими транзакции не могут быть отменены. Пользователи DeFi также должны хорошо понимать, как именно работает тот или иной сервис, изучая соответствующие официальные документы и учебные пособия — в противном случае есть риск столкнуться с неприятными сюрпризами. Еще один источник риска: многие идеи DeFi настолько новы, что неясно, соответствуют ли они действующим нормативам.

▼

Оригинал на английском языке — Why ‘DeFi’ Utopia Would Be Finance Without Financiers

Самые интересные и важные новости на нашем канале в Telegram