JPMorgan неожиданно заявил, что биткоин сейчас выглядит привлекательнее золота. Да, вы не ослышались — тот самый банк, который долго скептически относился к криптовалютам, теперь видит «значительный потенциал роста» главной цифровой валюты.

Что же произошло? Всего месяц назад, 5 октября, биткоин достиг исторического максимума в $126 000. Но к концу месяца он обрушился более чем на 20%, а на этой неделе даже кратковременно опускался ниже $100 000. Казалось бы, повод для паники? Отнюдь.

Механика обвала: от эйфории к реальности

Аналитик JPMorgan по глобальным рынкам Николаос Панигиртзоглу (Nikolaos Panigirtzoglou) объясняет причины столь резкого падения. Виновны две вещи: массовая ликвидация бессрочных фьючерсов (производных контрактов, позволяющих спекулянтам делать ставки на цену актива без фиксированной даты истечения) и последствия громкой кражи $88 млн из протокола децентрализованных финансов Balancer.

Этот скандал вновь поднял вопросы о безопасности протоколов в сфере криптоинвестиций. Но главное — он показал, насколько быстро может происходить делевереджинг на рынке биткоина.

Панигиртзоглу демонстрирует, что соотношение открытого интереса по бессрочным фьючерсам к рыночной капитализации биткоина служит подходящим индикатором использования кредитного плеча инвесторами. После недавней коррекции это соотношение вернулось к среднему уровню с января 2024 года.

Золото против биткоина: битва волатильности

Теперь самое интересное. Аналитик отмечает положительный момент для энтузиастов биткоина — недавний рост волатильности золота после того, как его цена превысила $4 000. Соотношение волатильности биткоина к золоту опустилось ниже 2,0, что означает, что «биткоин в настоящее время потребляет в 1,8 раза больше рискового капитала, чем золото».

Что это вообще значит? Объясню простыми словами. Волатильность показывает, насколько сильно скачет цена актива. Чем она выше, тем больше денег инвестор должен «отложить про запас» на случай убытков — это и есть «потребление рискового капитала». Раньше биткоин был в разы более волатильным, чем золото, а значит, требовал гораздо больше «подушки безопасности». Сейчас разрыв сократился.

Его расчеты показывают: при рыночной капитализации $2,1 трлн цена биткоина должна вырасти примерно на две трети (до около $170 000), чтобы на волатильность-скорректированной основе соответствовать $6,2 трлн общих инвестиций частного сектора в золото через ETF и физические слитки или монеты.

Волатильность-скорректированная основа — это когда мы сравниваем активы не просто по цене, а с учетом их рискованности. Грубо говоря, если золото стоит $100, а биткоин $100, но биткоин в два раза рискованнее, то «честная» цена биткоина должна быть в два раза ниже. Сейчас JPMorgan считает, что с учетом снижения волатильности биткоин недооценен относительно золота.

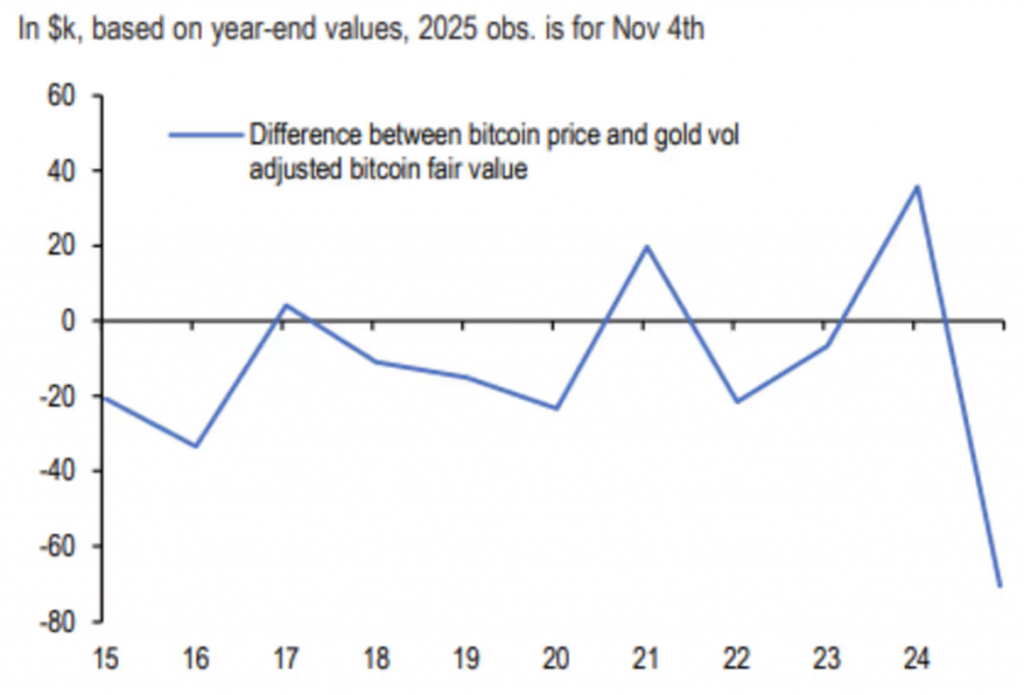

Вывод аналитика звучит почти провокационно: «Если в конце прошлого года биткоин был переоценен на $36 000 по сравнению с золотом, то сейчас он недооценен примерно на $68 000».

Были и некоторые потери со стороны биткоин-ETF, но они остались относительно скромными по сравнению с недавним притоком капитала. Панигиртзоглу считает, что массовое закрытие позиций с плечом в бессрочных фьючерсах в основном позади, и именно этот показатель остается лучшим ориентиром для прогнозирования цены биткоина в краткосрочной перспективе.

Так что тем, кто поспешил списать биткоин со счетов, стоит пересмотреть свои позиции. JPMorgan во всяком случае уже сделал свои выводы.

▼

Самые интересные и важные новости на нашем канале в Telegram