В феврале этого года я выложил в Twitter график, объясняющий идею коэффициента PE (цена/прибыль) для биткоина – вначале я его называл «коэффициентом MTV» (market to transaction value – соотношение рыночной стоимости к цене транзакции), пока мой друг Крис Бёрниск не предложил более корректный термин «коэффициент NVT» (network value to transactions – стоимость сети к цене транзакции). Позднее, в мае, Крис впервые представил коэффициент NVT на конференции Token Summit 2017. Затем коэффициент стали упоминать в блогах и статьях по всей сети. В своем первоначальном твите я обещал статью, но написал ее только сейчас.

Идея, лежащая в основе коэффициента NVT

Коэффициент PE (price/earnings) давно используется на традиционных фондовых рынках как инструмент для оценки компаний. Это простое соотношение стоимости цены акции компании к прибыли на акцию. Высокий коэффициент означает либо переоцененную, либо быстро растущую компанию.

Что может быть эквивалентом для биткоина? У нас есть цена за токен, но нет компании, поэтому нет прибыли, чтобы вычислить соотношение. Однако, поскольку биткоин по своей сути является сетью платежей и средств сбережения, мы можем рассматривать проходящие через сеть деньги как «прибыль компании».

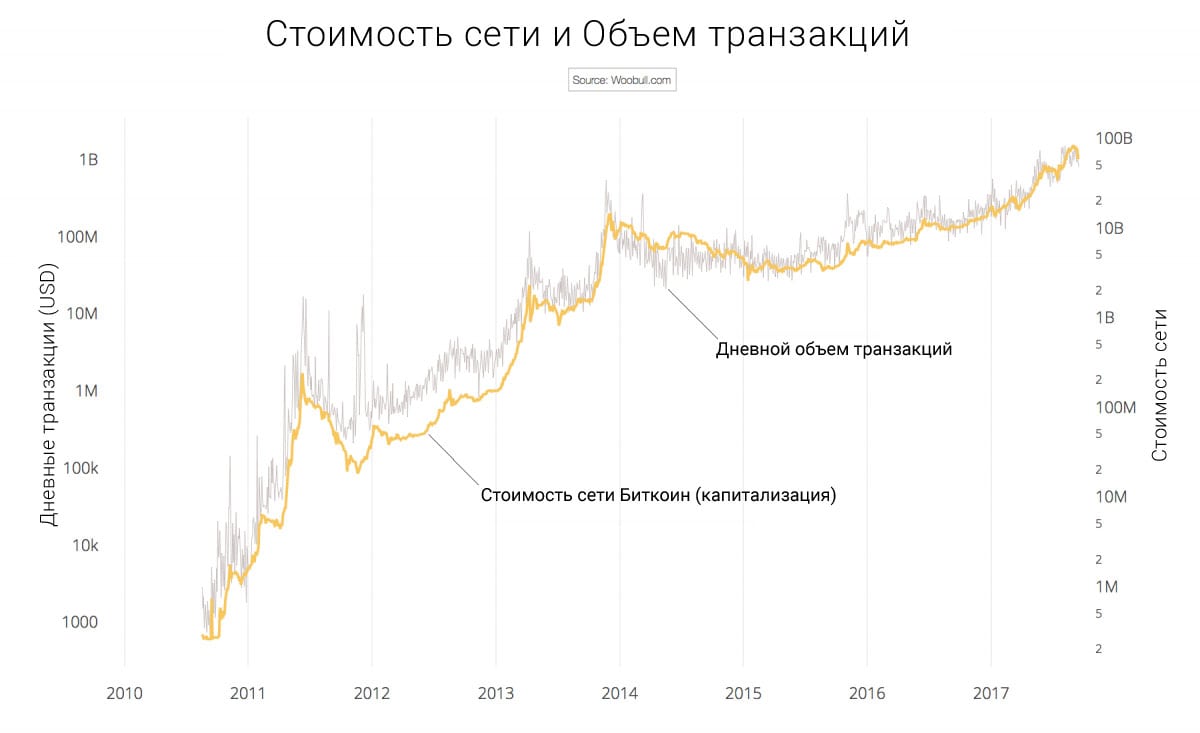

График стоимости сети Биткоин близко повторяет график денег (объем транзакций), проходящих через блокчейн. Как видите, объем денег, передаваемый через блокчейн биткоина, тесно связан со стоимостью этой сети. Так что идея использовать проходящие через сеть деньги как аналог ее стоимости вполне обоснована.

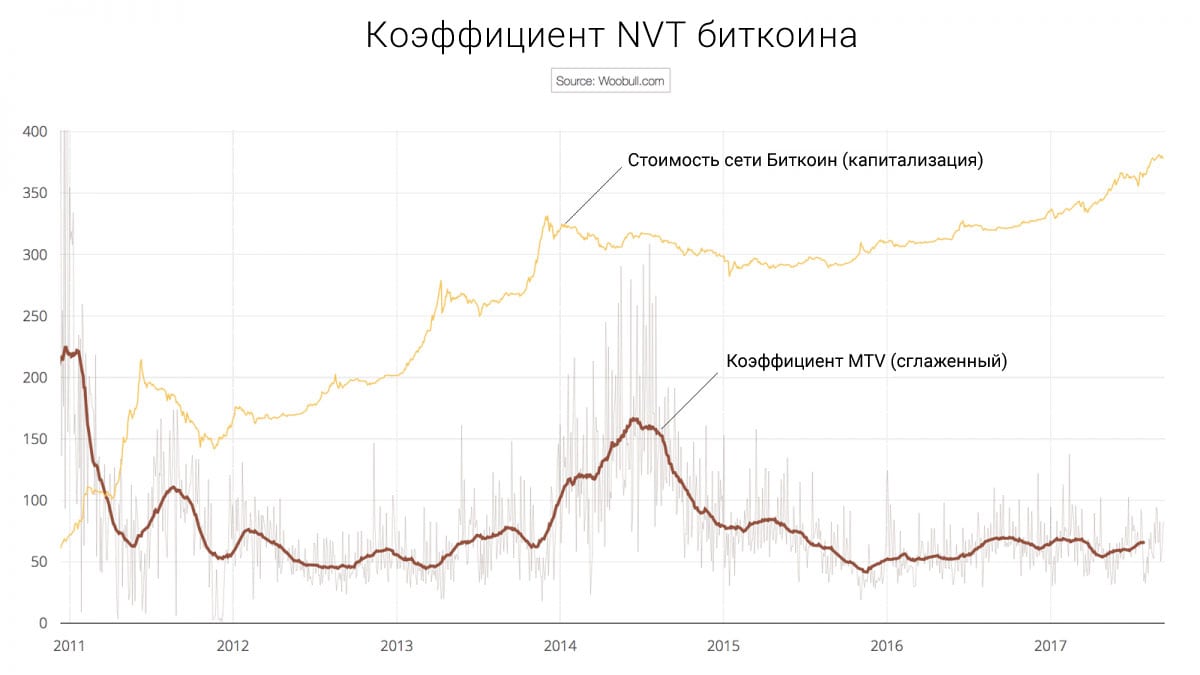

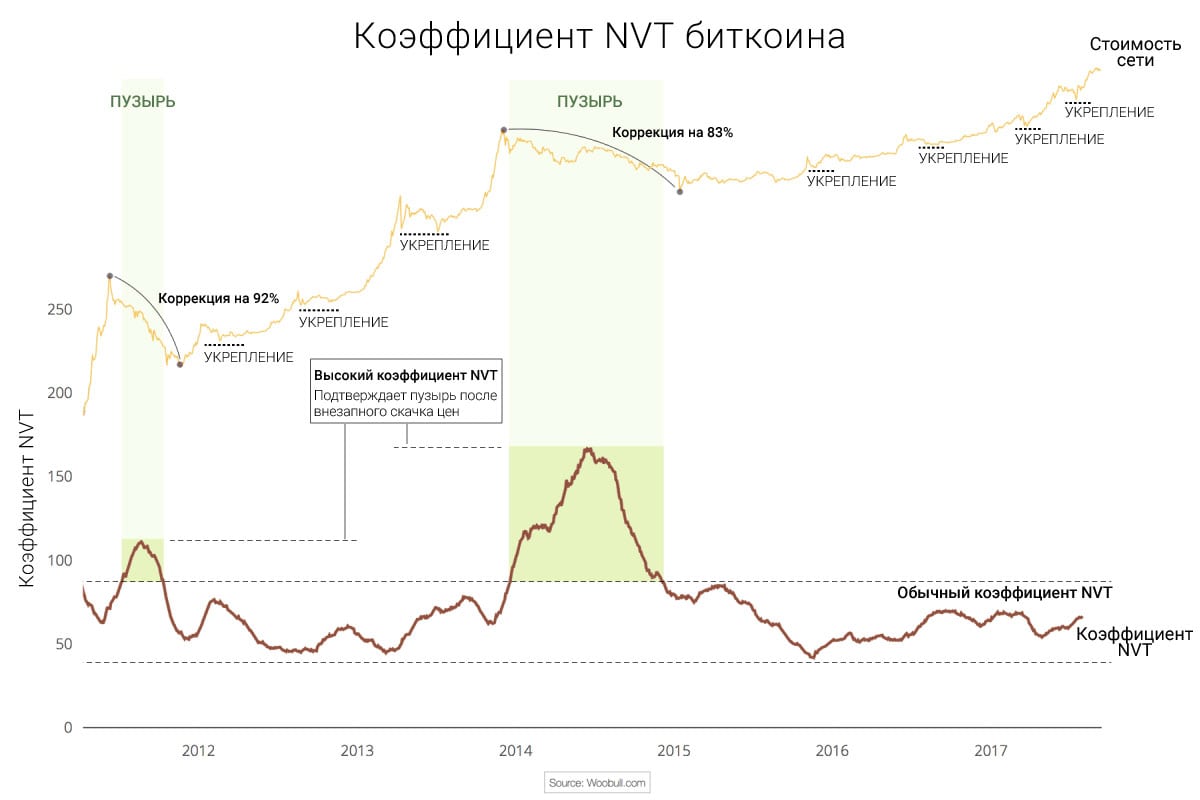

Это можно выразить коэффициентом. Я называю его «коэффициентом NVT» (Network Value to Transactions — «стоимость сети к объему транзакций»). Ниже приведен график исторического значения коэффициента NVT для биткоина. Изменяющийся интерактивный график доступен на моей странице на Woobull.com.

Коэффициент NVT биткоина – это стоимость сети, разделенная на объем транзакций, проходящих в ее блокчейне.

ПРИМЕЧАНИЕ. Оценка дневной цены транзакции предоставлена blockchain.info.

Как использовать коэффициент NVT

1) Высокое значение коэффициента NVT может означать высокую спекулятивную стоимость

Быстрорастущие сети демонстрируют высокий коэффициент NVT.

Как видно, первые годы рост сети Биткоин был стремительным. В результате она высоко оценивалась на рынках по сравнению с реальной стоимостью происходящих в ней транзакций. Иначе говоря, взрывной рост сети ведет к завышению оценки в связи с будущим потенциалом. Это очень похоже на то, что показывает коэффициент PE на стадии высокого роста молодых компаний.

2) Использование коэффициента NVT для выявления пузырей

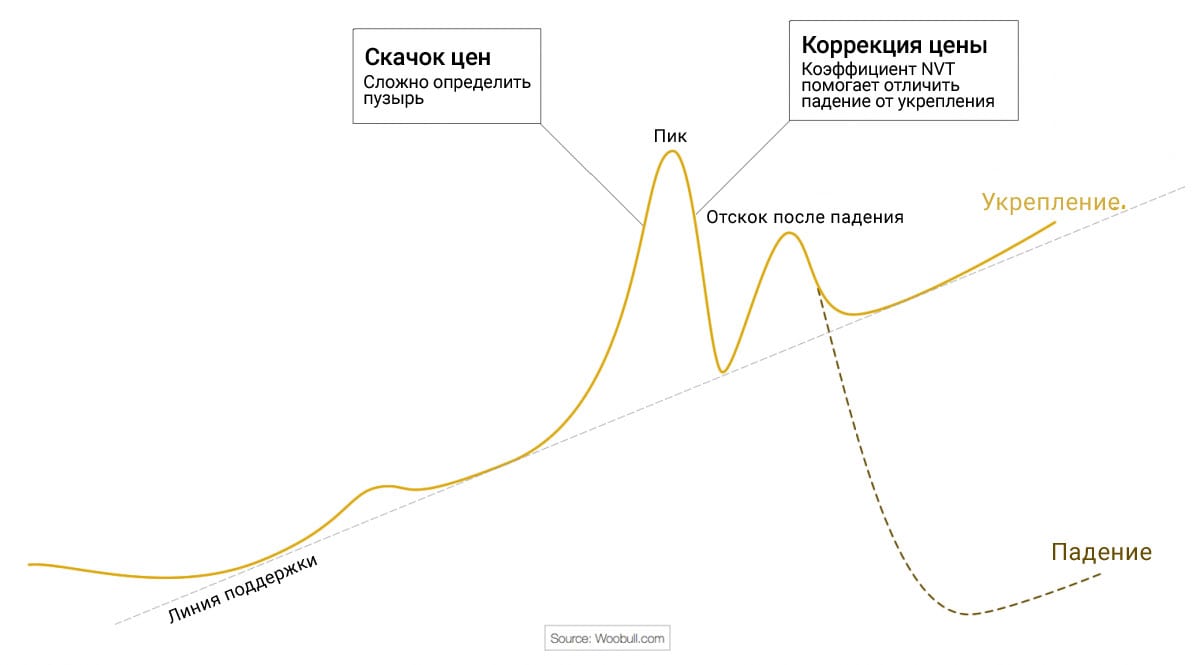

Предсказать пузырь до его появления очень сложно, поскольку взрывной рост цен еще не означает, что актив находится в пузыре. Все станет ясно только после пика, когда на рынке произойдет переоценка и мы увидим — усилилась цена или обвалилась.

Например, в первом квартале 2016 года стоимость сети Эфириум выросла в 15 раз – с $70 млн до более $1 млрд. Для непосвященных это выглядело как пузырь, однако схлопывания не произошло, новая стоимость была стабильной и это доказало отсутствие пузыря.

Аналогично, коэффициент NVT не может быть надежным инструментом для заблаговременного выявления пузыря, однако он весьма полезен для распознавания падения или укрепления цены после прохождения пика. И он позволяет определить это относительно быстро.

После скачкообразного роста цена укрепляется или падает.

Во время скачка цены происходит кратковременная вспышка активности трейдеров, к сети присоединяются новые пользователи, что способствует росту объема транзакций в сети. И только когда лихорадка стихнет, мы увидим, насколько объем средств, проходящих через сеть, совпадал с ее более высокой оценкой. Иногда он совпадает (это укрепление), иногда нет (падение).

С помощью коэффициента NVT мы можем легко отличить укрепление от пузыря. Если значение коэффициента NVT остается в обычном диапазоне, пузыря нет. Если оно превышает обычные пределы, значит, транзакционная активность не соответствует новой стоимости и нас ждет длительная коррекция цены.

ПРИМЕР 1: Два пузыря биткоина согласно коэффициенту NVT

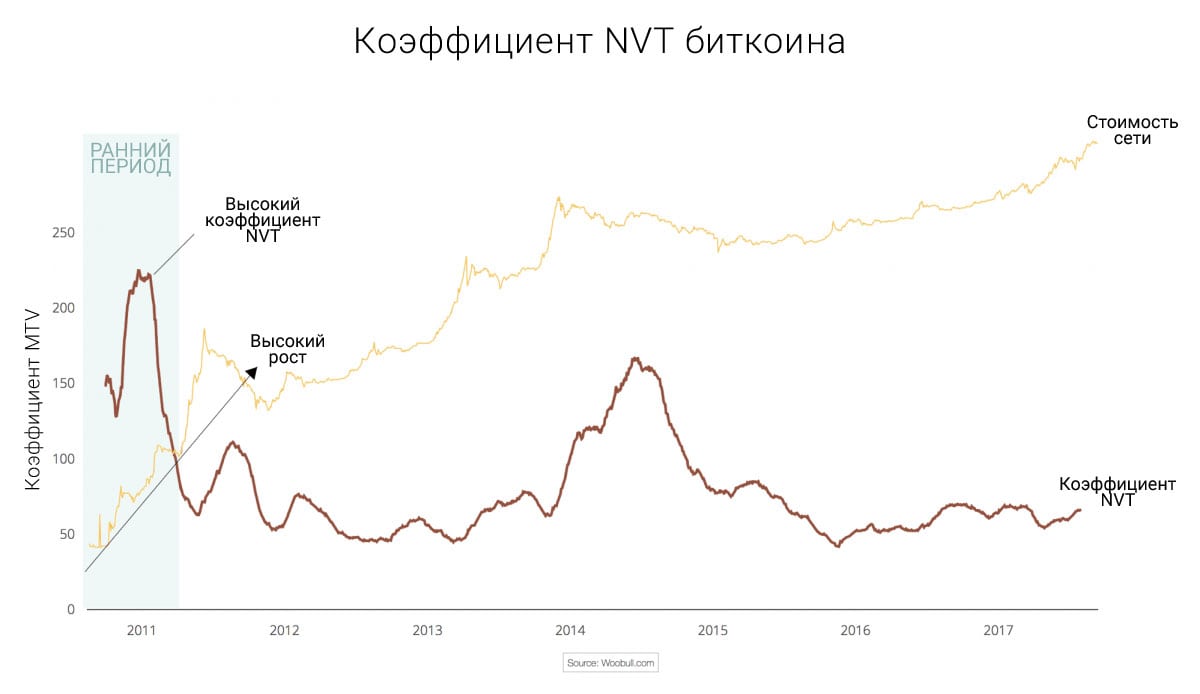

Два пузыря биткоина, выявленные коэффициентом NVT

На приведенном выше графике показано, как коэффициент NVT выявляет два исторических пузыря биткоина. В 2011 и в начале 2013 года цена биткоина подскочила, а коэффициент NVT превзошел обычный диапазон. Согласно анализу коэффициента NVT это, предположительно, были пузыри. Затем последовала длительная коррекция цены на 92% и 83%.

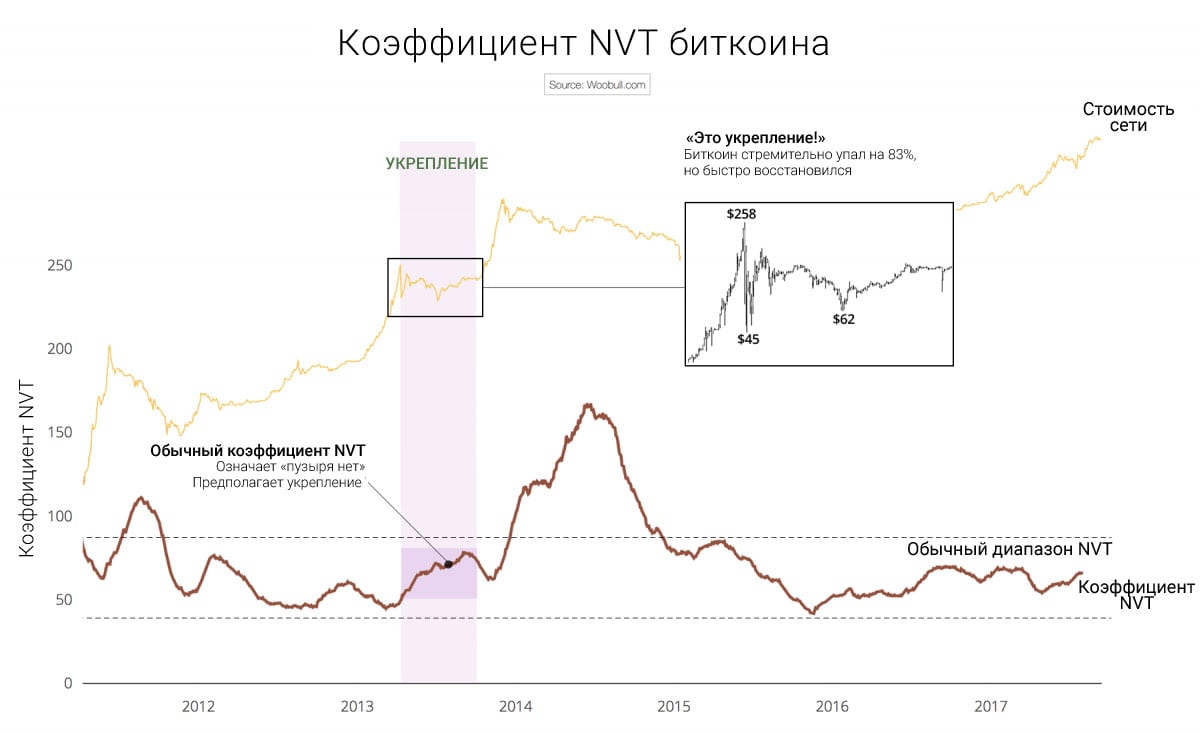

ПРИМЕР 2: Пузырь, который не был пузырем

Коэффициент NVT показал, что первый «пузырь» 2013 года был укреплением.

Особый интерес представляет первый быстрый рост цены в 2013 году (выделено прямоугольником на приведенном выше графике). Мы увидели коррекцию на 83% от пика до низшей точки. Интересно, что коэффициент NVT поднялся недостаточно, чтобы говорить о пузыре, однако коррекцию на 83% вы бы назвали именно пузырем, правда?

И были бы неправы! Если погрузиться в сетевые детали, обнаруживается, что объем передаваемых по сети средств был достаточно высоким, чтобы сохранять значение коэффициента NVT в обычном диапазоне. И тем не менее, в результате массовой продажи биткоинов на рынке цена упала на 83% от пикового значения, этот провал был весьма краткосрочным, а в долгосрочной перспективе график показывает скорее быстрое укрепление. Это тот случай, когда коэффициент NVT (если бы им тогда уже пользовались) показал бы в разгар рыночной паники, что сеть недооценена.

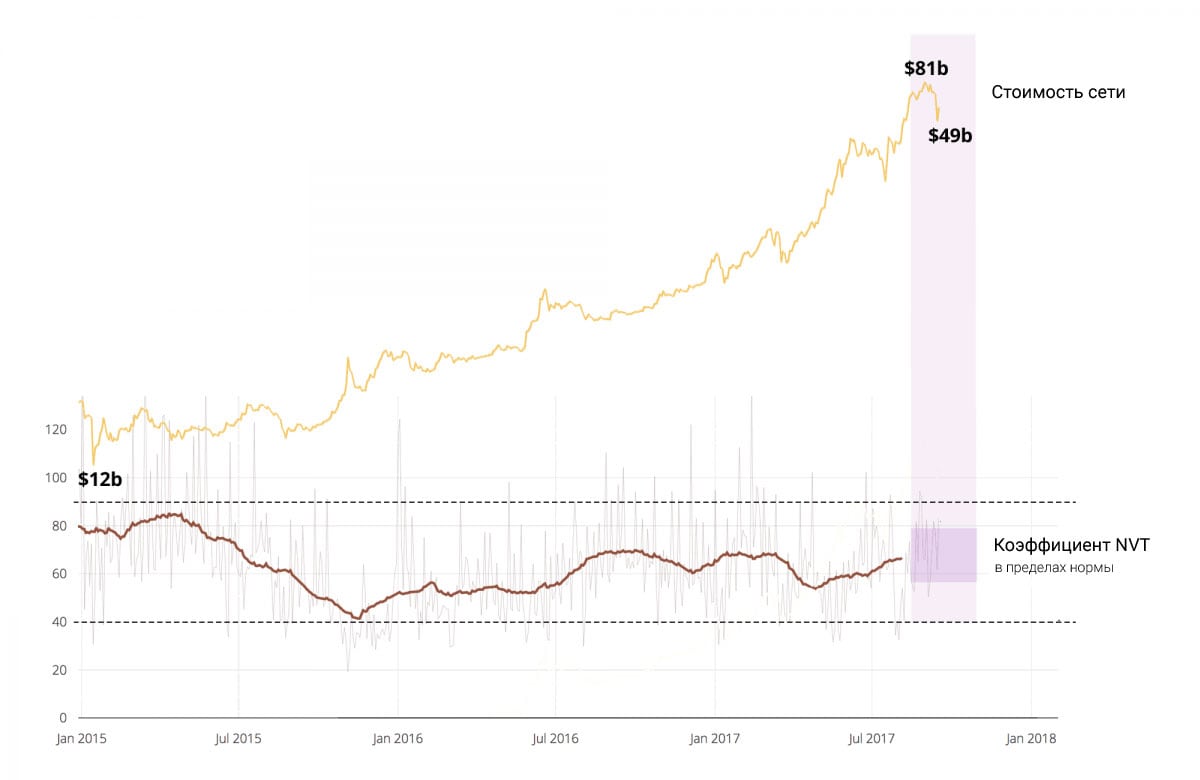

Эй, NVT, а сегодня мы в пузыре?

На момент написания статьи коэффициент NVT биткоина предполагал отсутствие пузыря.

Теперь давайте используем коэффициент NVT для проверки состояния рынка биткоина на момент написания статьи. Мы пережили серьезный откат стоимости сети с $81 млрд до менее чем $49 млрд, рынок опасается продолжения сезона понижения.

Как видно на графике выше, значение коэффициента NVT находится в обычном диапазоне. Коэффициент NVT говорит об укреплении цены. Объем проходящих через сеть средств идеально соответствует текущей стоимости.

Коэффициент NVT для других криптоактивов?

Возникает вопрос, можно ли использовать коэффициент NVT для оценки других криптоактивов? Мой предварительный ответ: «Как правило, но не всегда».

По своей сути, коэффициент NVT биткоина – это сравнение того, как эта сеть оценивается, с тем, как эта сеть используется. Для применения коэффициента NVT к другой сети нужно, чтобы объем средств, проходящих через сеть, хорошо отражал то, насколько она используется. Это не всегда осуществимо.

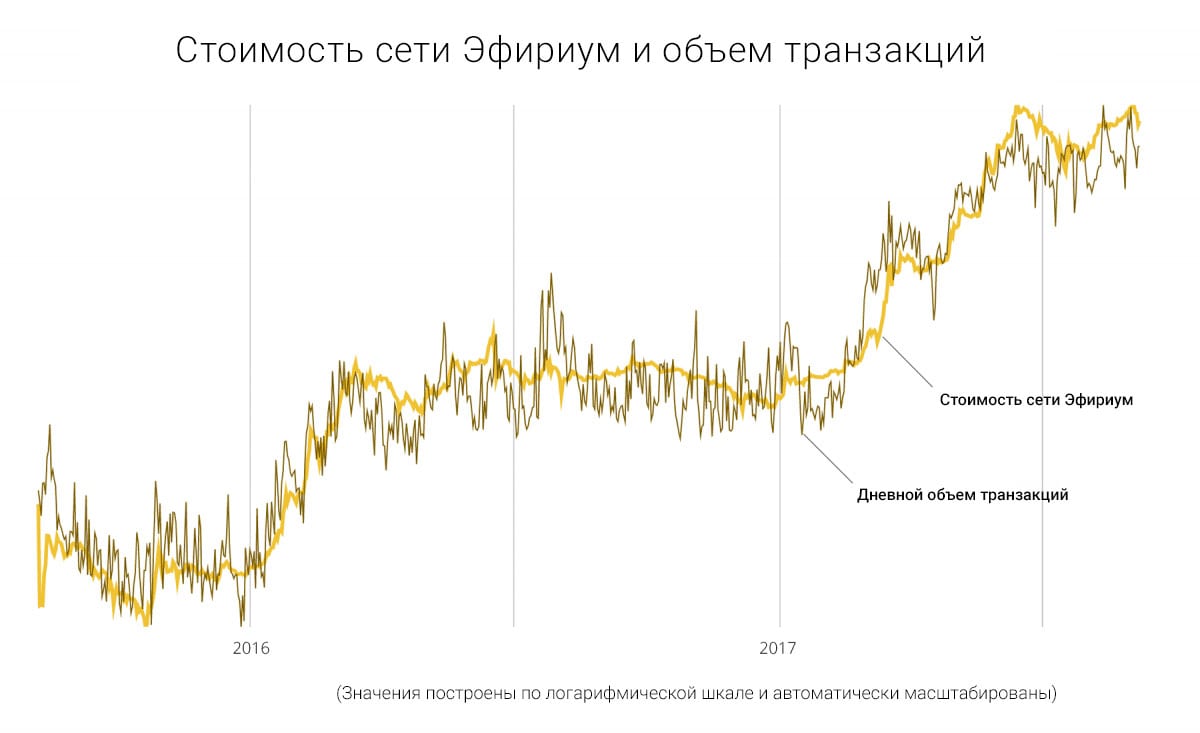

Эфириум

Аналогично биткоину, стоимость сети Эфириум близко следует за объемом денег, проходящих через ее блокчейн.

Эфириум был запущен в 2015 году как вычислительная сеть смарт-контрактов, которая быстро стала самой популярной платформой продажи токенов в этом году. Поскольку продажа токенов, проводимая в Эфириуме, требует оплаты в эфирах, есть очень строгая корреляция между ценой транзакции и стоимостью сети, как видно на графике выше.

Эфириуму всего два года, сеть находится в фазе быстрого роста. Пройдет какое-то время, прежде чем ее коэффициент NVT устоится в интерпретируемом долгосрочном диапазоне для выявления пузырей.

Валюты, предусматривающие долевое вознаграждение

В сетях наподобие Decred и Dash транзакционная активность происходит на основе долевого вознаграждения – участники сети закладывают свои токены для предоставления услуг сети в обмен на доход.

Этот возвращающийся участникам доход не отражает использование сети и исказит результаты коэффициента NVT. Для сетей такого типа следует ввести скорректированный коэффициент NVT, из которого будет исключаться численно предсказуемая цена транзакции, полученная в результате вознаграждения.

Взаимозаменяемые сети

Частные и взаимозаменяемые валюты, например Zcash и Monero, скрывают частично или полностью объем средств, проходящих через их блокчейн, поэтому точно определить их коэффициент NVT невозможно.