Приготовьтесь к самому значительному кризису в истории человечества. Он будет разрушительным и охватит все сферы общества — экономическую, финансовую, политическую и социальную.

Но постойте, это произойдет не сразу. Сначала мир увидит колоссальный подъем рынков. Это будет грандиозный финал нашей финансовой эры. Он повлечет за собой инфляционные вливания ликвидности в пропорциях, невиданных ранее в истории, и приведет к масштабному взрыву рынков многих активов.

Большинство инвестиционных активов выиграют, поскольку разрыв между рынком и реальностью увеличится и приведет к деформации пропорций.

Трамп победил! Байден победил!

Итак, вот что у нас есть. Для инвесторов исход этих выборов абсолютно не важен. Через четыре года разница для экономики и рынков между победой Трампа или Байдена окажется незначительной.

У любого из них есть единственный выбор. Они оба столкнулись с обанкротившейся страной, у которой с 1930 года был дефицит бюджета, за исключением четырех лет в 1940-50-х годах. Кроме того, США уже почти 50 лет испытывают дефицит торгового баланса. Следствием этого стал экспоненциально растущий долг, который был меньше $1 трлн, когда Рейган стал президентом в 1981 году, и теперь составляет $27 трлн. В ближайшие четыре года будет гарантирован долг в размере $40 трлн, как я предсказывал четыре года назад. Но по мере того, как финансовая система взрывается, долг может легко превратиться в сто триллионов или даже квадриллионов долларов, когда лопнет пузырь производных инструментов.

Мировая финансовая система должна была рухнуть уже в 2006-2009 годах, но центральные банки сумели отсрочить неизбежный крах более чем на десятилетие.

Суперцикл бычьих рынков заканчивается эйфорией

Следует понимать, что экономический суперцикл не закончится незаметно. Напротив, обстановка будет сверхэйфорической с максимальным бычьим настроем в экономике и на рынке акций. Это означает, что прежде чем эта эпоха закончится, в течение последних месяцев рынки должны резко вырасти, даже удвоиться за 9-18 месяцев.

Множество факторов способствуют этому в настоящее время. Во-первых, обоим кандидатам в президенты понадобятся не просто пригоршни долларов, а квантовые компьютеры, способные печатать требуемые триллионы и квадриллионы долларов.

Удобное оправдание, которое у них есть, — это, конечно, COVID. Безработные люди нуждаются в деньгах, компании нуждаются в деньгах, муниципалитеты, штаты и федеральное правительство нуждаются в деньгах.

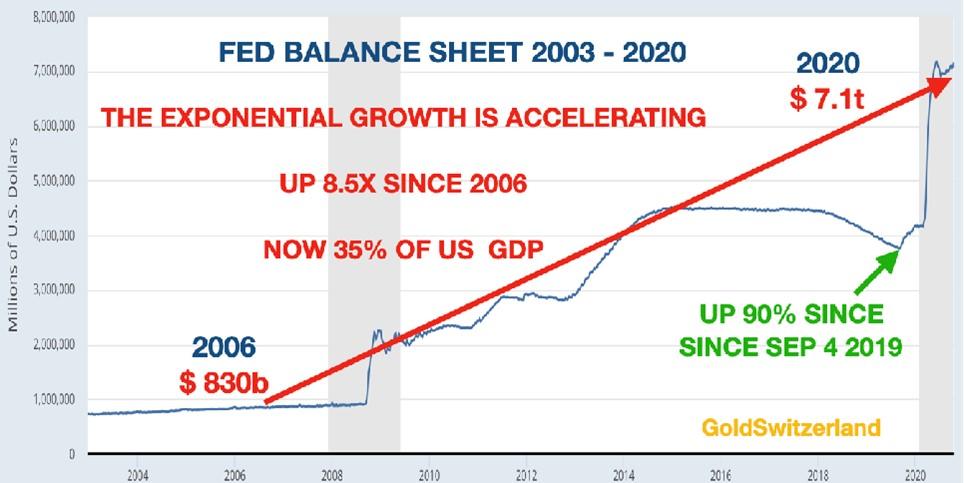

Но мы не должны забывать, как началась заключительная фазы текущей экономической эры. Это было еще в августе-сентябре 2019 года, когда ФРС и ЕЦБ громко кричали, что собираются сделать все возможное, чтобы спасти систему. Они не сказали нам, в чем заключались проблемы, но некоторым из нас, кто понимал хрупкость финансовой системы, было ясно, что она находится в тяжелом положении. Когда в 2006 году начался последний кризис, баланс ФРС составлял $830 млрд. В конце великого финансового кризиса в 2009 году баланс вырос до $2 трлн.

Но никто не должен верить, что проблема была решена к 2009 году. Все это было лишь временной отсрочкой исполнения приговора. Иначе почему тогда с 2009 года баланс ФРС вырос еще на $5 трлн? Исходя из прогнозируемого дефицита бюджета в ближайшие 4 года и ускоряющихся проблем в финансовой системе, можно полагать, что баланс ФРС ближайшие годы взорвется.

Вливания ликвидности принесут экономике кратковременную пользу

Итак, созданы все условия для крупнейшего в истории финансов вливания ликвидности. В течение многих лет мы наблюдали полное несоответствие между экономической реальностью и рынками. Грядущее ускорение печати денег и вливание ликвидности в финансовую систему будет настолько ошеломляющим, что не только подпитает рынки, но и даст краткосрочный, хотя и искусственный, толчок экономике.

Это типичный ход событий в начале инфляционной фазы, которая приводит к гиперинфляции, связанной с обрушением валюты.

Паралич мировой экономики из-за COVID, вероятно, достигнет пика в течение второй волны инфекции и, естественно, повлияет на рыночный оптимизм. Но никто не должен верить, что пандемия является причиной проблем в мировой экономике. Нет, это просто аномальный фактор ускорения, который ударил по и без того хрупкой финансовой системе.

Когда COVID постепенно замедлится, первоначальный оптимизм в сочетании с наводнением системы напечатанными деньгами может продолжаться в течение года или около того. Но по мере того, как мир осознает, что невозможно решить проблему долгов с помощью еще большего количества долгов, реальные трудности в экономике и финансовой системе вновь проявятся с удвоенной силой.

От бума до краха

Итак давайте рассмотрим возможный сценарий развития событий после выборов:

Новый президент наводнит экономику деньгами, что повысит цену акций.

Первоначальная волатильность рынка быстро уляжется, и инвесторы будут оптимистично реагировать на обещания нового президента о поддержке каждого уголка экономики.

Фондовые рынки будут расти и могут удвоиться в течение 9-18 месяцев. Наличные деньги без дела не останутся. И институты, и розничные инвесторы будут выбрасывать все наличные деньги, которые у них есть, на фондовый рынок. В результате начнется безумие, которое превзойдет технический биржевой бум 1990-х годов, будут фанфары и залпы пушек, поскольку рынок покажется неодолимым.

Но после предполагаемого краткосрочного бума польются слезы, поскольку рынки упадут в реальном выражении более чем на 90%. И, к сожалению, большинство инвесторов пройдут вместе с фондовым рынком весь путь до дна. Однако на этот раз центральные банки окажутся не в состоянии их спасти, да и не станут этого делать.

Начнется бум сырьевых товаров

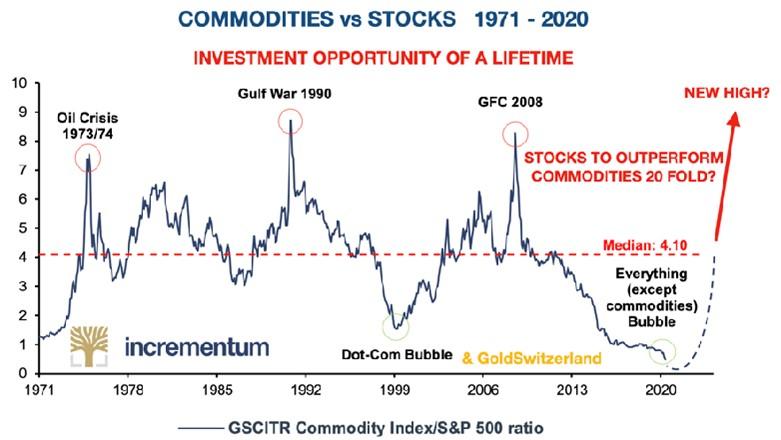

Крупнейшим бенефициаром грядущего бума станет рынок сырья который находится на 50-летнем минимуме по сравнению с рынком акций. Если посмотреть на график ниже, то минимальная цель будет состоять в том, чтобы сырьевые товары превзошли акции в четыре раза. Вполне вероятно, что сырьевые товары в конце концов достигнут нового максимума. Это будет означать, что сырьевые товары опережают акции в 20 раз. Это опережение начнется на фоне роста фондовых рынков. Но последняя фаза наступит тогда, когда фондовый рынок рухнет, а сырьевые товары продолжат укрепляться. Goldman Sachs ожидает, что сырьевые товары вырастут на 28% в 2021 году. Они полагают, что инфляция плюс дефицит сырьевых товаров приведет к росту цен. И это, конечно же, именно то, что демонстрирует приведенная ниже диаграмма.

Начнется расцвет рынка драгоценных металлов

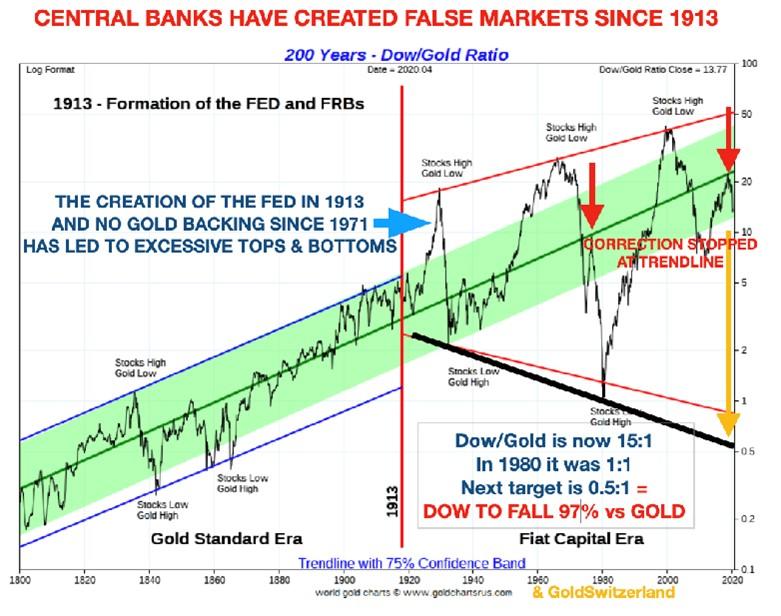

Золото, серебро и платина значительно превзойдут акции. Соотношение Доу Джонса к золоту первоначально достигнет 1 к 1, как это было в 1980 году, когда золото стоило $850, а индекс Доу Джонса соответствовал $850. В конечном итоге соотношение достигнет по крайней мере 0,5 к 1, что означает, что в течение ближайших пяти лет индекс потеряет 97% по отношению к золоту.

Goldman Sachs ожидает, что в 2021 году золото достигнет $2300, но я считаю, что эта цель слишком консервативна. Прежде чем золото пробьется выше августовского максимума $2074, возможна коррекция вниз до $1800-18020, которая не сможет сломать неудержимый рост золота. Эта последняя фаза началась в 1999 году, и с тех пор золото находится на бычьем рынке или, точнее, находятся на медвежьем рынке валюты. Дальнейшее обесценивание валют гарантируется центральными банками, поскольку у них есть только один вариант – печатать, печатать и печатать, пока деньги не умрут.

Мы должны помнить, что золото является королем металлов и, следовательно, наиболее безопасно обладать именно этим драгоценным металлом. Однако, по крайней мере первоначально, серебро и платина будут сильно превосходить золото, но с большой волатильностью.

Жизненно важно хранить физические металлы в надежных хранилищах на имя инвестора, вне банковской системы. Не стоит забывать, что в течение ближайших нескольких лет риски финансовой системы будут максимальными и крах может произойти в любой момент.

Запасы драгоценных металлов

Это тот самый рынок, на котором умный инвестор сможет сделать больше денег, чем в любой области фондовых и других инвестиций. Удача будет сопутствовать новичкам. Но это рынок для специалистов. Так что нужно либо последовать за некоторыми из самых умных инвесторов в этой области, либо купить индекс этих акций. Там будет 10-20 или даже 100 успешных золотодобывающих компаний, но, очевидно, также и некоторые неудачники. Поэтому важно распределить инвестиции.

Самый большой риск с акциями горнодобывающей промышленности заключается в том, что они обычно хранятся в финансовой системе. Таким образом, даже если эти акции являются потрясающей инвестиционной возможностью, они не являются лучшей формой сбережения. Поэтому безопаснее часть средств вложить в физические металлы, которые, даже если будут уступать горнодобывающим акциям, приведут к значительному росту капитала.

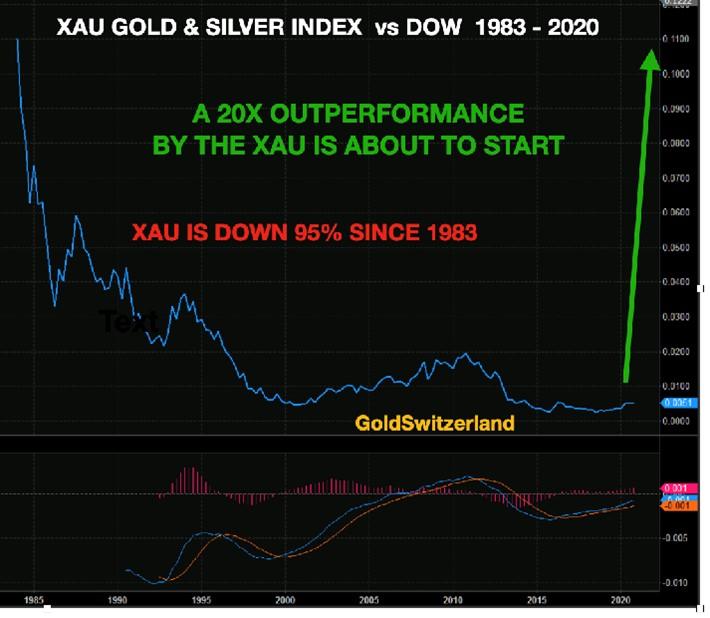

На приведенном ниже графике представлен индекс золота (XAU) и серебра по отношению к индексу Доу Джонса с 1983 года, когда был введен индекс XAU. С тех пор XAU потерял 95% против Доу Джонса. Вероятно, это падение будет обращено вспять в ближайшие несколько лет, когда XAU поднимется в 20 раз по отношению Доу Джонсу. Для инвесторов Доу Джонса это означает потерю 95% по отношению к акциям горнодобывающей промышленности.

Но, к сожалению, именно это произойдет с 99% инвесторов, поскольку они придерживаются привычных им акций и упускают самые невероятные возможности.

Доллар

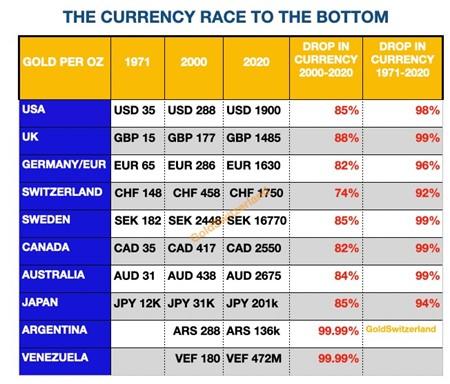

Печать неограниченного количества денег всегда имеет последствия. С 1971 года доллар потерял 98% в реальном выражении, то есть по отношению к золоту, поскольку золото — это единственные деньги, которые переживают время.

Сейчас доллар отправляется в свое последнее путешествие к нулю, и, как показывает таблица, даже такая слабая и искусственная валюта, как евро, превзойдет обреченный доллар.

Падение доллара ускорит инфляцию в США, но пока не приведет к гиперинфляции.

Процентная ставка

Сегодня рынок процентных ставок является, вероятно, самым противоречивым явлением в экономике. Весь инвестиционный мир, включая ФРС и ЕЦБ, считает, что ставки останутся на нулевом уровне или ниже на долгие годы. Обычно, когда консенсус настолько силен, скорее всего произойдет обратное.

Кроме того, дальнейшее ослабление доллара вызовет более высокую инфляцию, которая окажет повышающее давление на ставки. Как только инвесторы начнут выходить из игры на повышение на рынке облигаций, начнется игра на понижение.

Драгоценные металлы обычно выигрывают от отрицательных реальных ставок, что означает, что инфляция выше процентных ставок. Золото все еще может сильно расти при высоких номинальных ставках, пока их превышает инфляция. Мы видели, как это происходило в 1970-х-начале 1980-х годов, когда ставки достигли 20%, а золото подорожало с $35 до $850. В течение этого времени инфляция оставалась выше, чем ставки.

Я хорошо помню этот период, как я пережил его в Великобритании, когда моя первая ипотека достигла 21%.

От бума до краха

Таким образом, теперь у всех инвесторов есть возможность удвоить свои деньги на фондовом рынке в течение следующих 9-18 месяцев, поскольку фондовые рынки будут подпитываться все большим объемом ликвидности.

Однако здесь начинает действовать принцип ответственности покупателя за проверку приобретаемого им товара. Рынки активов уже представляют собой крупный пузыре, а финансовая система настолько хрупка, что может лопнуть в любой момент.

Так что вместо того, чтобы гнаться за последним этапом этого бычьего рынка, что сделает большинство инвесторов, будет гораздо лучше посмотреть в сторону более безопасных альтернатив.

Я изложил их выше. Физические драгоценные металлы и акции драгоценных металлов превзойдут все остальные рынки, который заключают в себе наибольший риск. В заключительной фазе бума фондового рынка начнется бум драгоценных металлов и их акций. В то время, как фондовые рынки будут подниматься, а затем падать, сектор драгоценных металлов будет продолжать приносить чрезвычайно хорошую прибыль в результате обесценивания валют.

Как я уже говорил выше, в течение ближайших пяти лет традиционный фондовый рынок потеряет, скорее всего, не менее 95% по отношению к сектору драгоценных металлов.

Вероятно, никогда еще не было такого очевидного выбора на инвестиционных рынках, но, к сожалению, большинство инвесторов упустят свой шанс. Вместо этого они будут придерживаться своего обычного портфеля, который включает в себя много уже переоцененных акций технологических компаний.

Владение золотыми и серебряными акциями станет инвестиционной возможностью всей жизни. Но поскольку они хранятся в уязвимой финансовой системе, уверен, что эти акции должны составлять гораздо меньший процент инвестиций, чем физические металлы.

Держать физическое золото, серебро и платину вне хрупкой банковской системы — это высшая форма сбережения, страховка от долговой чумы и небезопасной финансовой системы.

С портфелем, состоящим из акций драгоценных металлов и металлов в физической форме, инвесторы смогут переждать надвигающийся шторм и волатильность на рынках, а также извлечь финансовую выгоду. Конечно, волатильность будет наблюдаться и на рынке металлов, но в ближайшие пять с лишним лет восходящий тренд гарантирован.

Так что лучше избегать грядущего бума и краха традиционного фондового рынка и придерживаться драгоценных металлов.

▼

Оригинал на английском языке — Get Ready For The Biggest Collapse In Human History

Самые интересные и важные новости на нашем канале в Telegram