На этот раз пузырь заключается не в оценке рыночной стоимости технологических компаний, а в их монопольной прибыли.

Новый сценарий

Итак, все изменилось. В четверг произошла самая значительная с июня распродажа американских акций, компании потерпели большие убытки в абсолютном выражении. Самый яркий пример — Apple Inc., остающаяся первой и единственной в мире двухтриллионной компанией, которая потеряла $219 млрд рыночной капитализации за два торговых дня с момента закрытия вторника. Чтобы вы понимали, этот убыток примерно соответствует стоимости компании Merck & Co. или Intel Corp., и сейчас намного превышает общую рыночную капитализацию Exxon Mobil Corp., долгое время остававшейся крупнейшей в мире компанией.

Это просто случилось, без очевидного триггера. Это случилось через нескольких часов после того, как я написал в своей колонке о том, что опережающий рост оценочной стоимости оказался еще более экстремальным, чем на вершине бума доткомов в начале 2000 года. Здесь есть очевидное сходство. Может быть, это начало очередного спада, сравнимого со знаменитым лопнувшим пузырем?

Скорее всего, нет. Точно сказать невозможно, пока что нет прямой корреляции или проявления чего-то нездорового — хотя такие гигантские потрясения происходят только того если что-то нездоровое уже происходит на рынках. Во-первых, если мы посмотрим на индекс NYSE Fang+ (Facebook, Amazon, Netflix и Google — прим. переводчика) по сравнению с одинаково взвешенной версией S&P 500, мы увидим, что превосходство ведущих технологических компаний по-прежнему выглядит подавляющим. Еще далеко до того момента, когда распродажа акций сможет действительно изменить ситуацию.

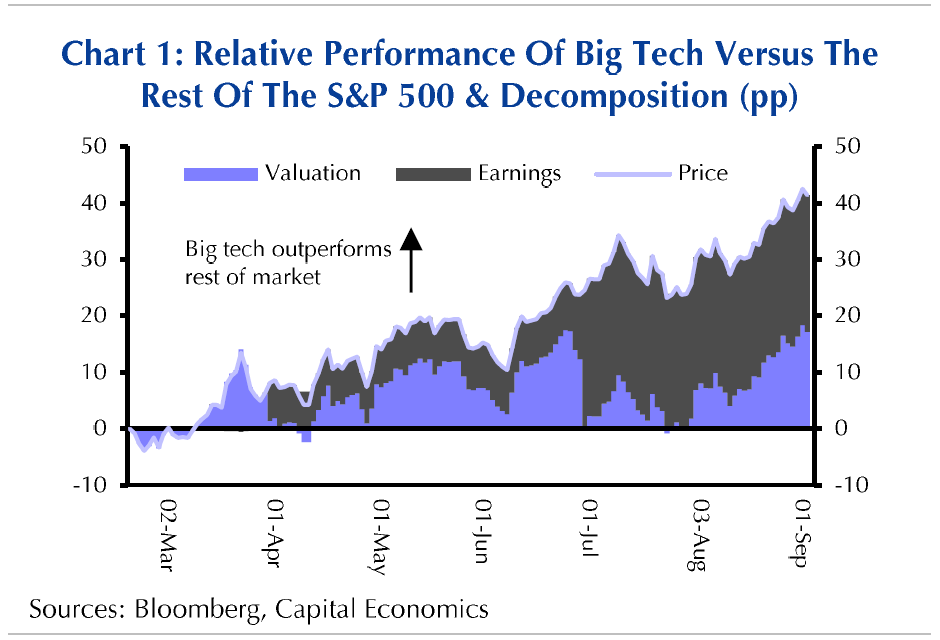

Есть два существенных отличия от того, что было 20 лет назад. Некоторые из популярных сегодня акций, безусловно, весьма переоценены — но они все еще приносят прибыль в таких масштабах, которые интернет-компании 20-летней давности едва ли могли себе представить. Представленная ниже диаграмма лондонской компании Capital Economics Ltd. иллюстрирует подавляющее превосходство «технологических гигантов» над остальными компаниями S&P 500 (500 ведущих американских компаний — прим. переводчика). В основном, дело в их огромной прибыльности. Если в крупнейших технологических компаниях и есть пузырь, то он, скорее всего, заключен не в оценке их рыночной стоимости, а в их прибыли и в том, что им позволили обрести монополистическую власть над рынком.

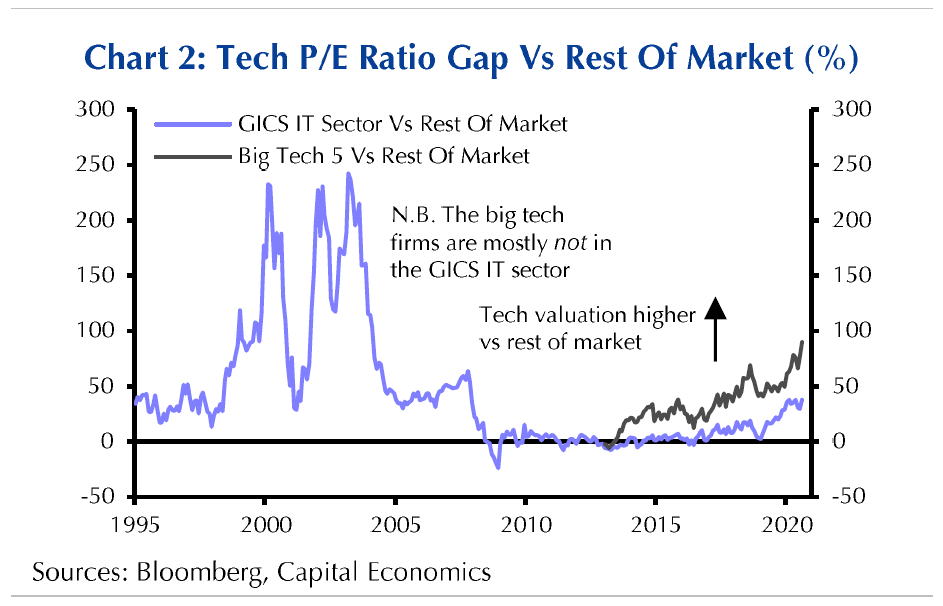

С другой стороны, если сравнить соотношение цен акций к доходу «большой пятерки» (Apple, Microsoft Corp., Amazon.com Inc., Google holding company, Alphabet Inc. и Facebook Inc.) с тем же показателем технологического сектора 20-летней давности, то он выяснится, что не было такого значительного превосходства над остальным рынком. (Представленная ниже диаграмма показывает, что если история нас чему-то и учит, то это тому, что доминирование технологических гигантов может обрести гораздо большие масштабы.)

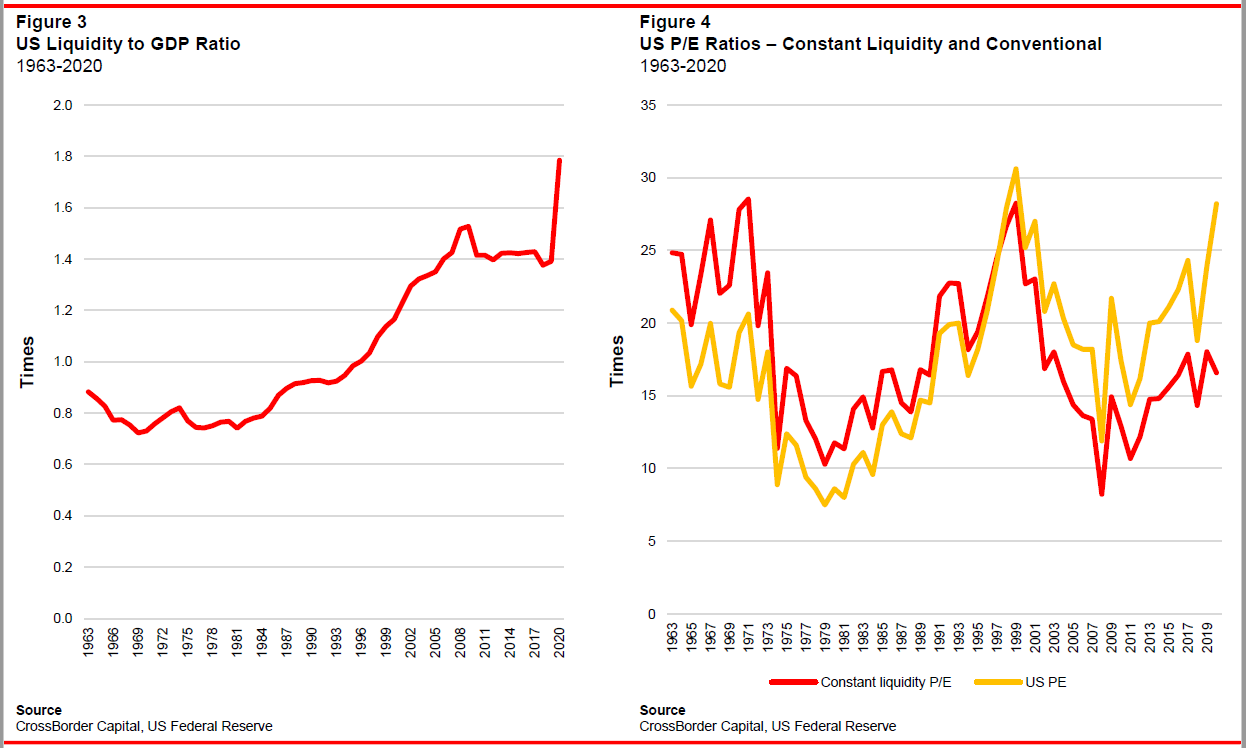

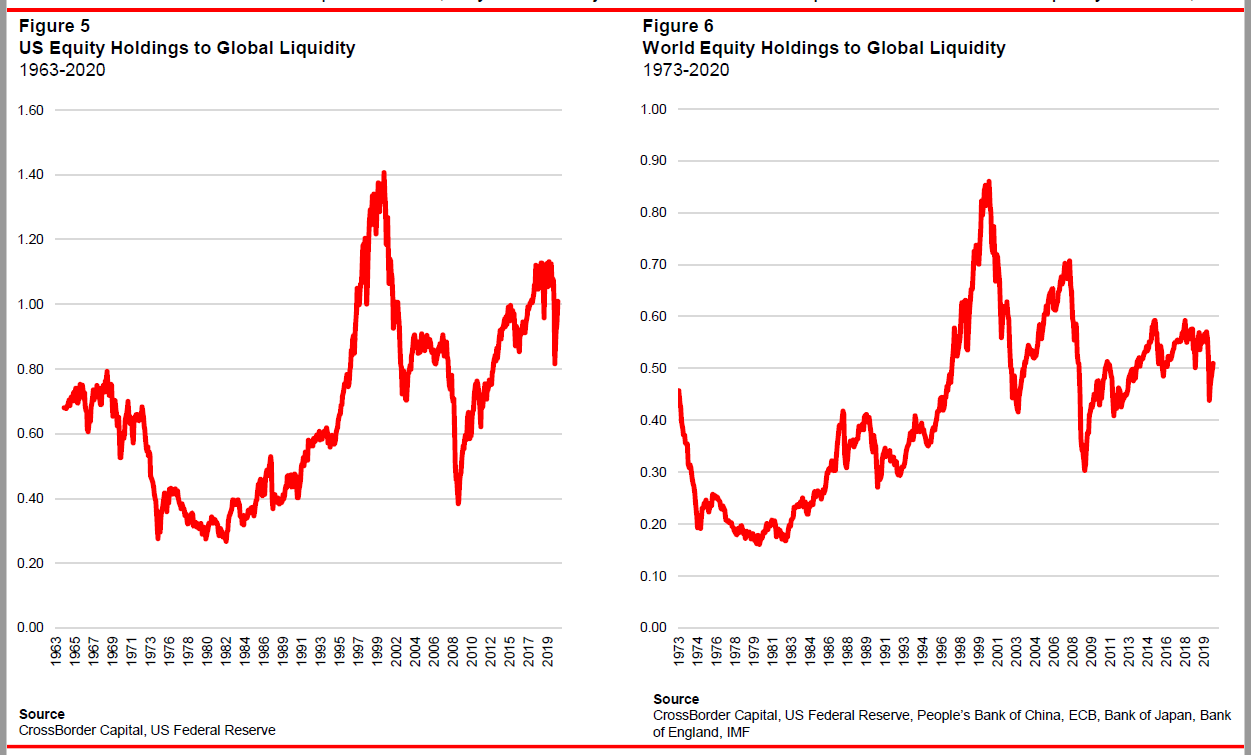

Еще одной темой является вопрос о центральных банках. Технологический пузырь 2000 года был подпитан мощной накачкой ликвидности со стороны Федеральной резервной системы, которая сначала пыталась справиться с долгосрочным кризисом управления капиталом, а затем вкачала деньги, чтобы справиться с рисками так называемым компьютерным багом Y2K (ошибка программ, связанная с наступлением следующего тысячелетия в 2000 году — прим. переводчика). Удаление этой ликвидности из оборота способствовало тому, что пузырь лопнул. Однако, как показывают следующие графики от Майкла Хауэлла из лондонской компании Crossborder Capital Ltd., усилия ФРС того времени ничтожны о сравнению с тем, что мы что наблюдали в последнее время. Как только мы соотнесем кратные прибыли с величиной выросшей в системе ликвидности, они перестанут производить впечатление.

Все это является подтверждением изречения Хауэлла, что в обращении присутствует определенное количество ликвидности, которую инвесторы должны куда-то вкладывать («если деньги есть, их придется куда-то вложить»). Если мы сравним количество денег, размещенных в акциях, с общей ликвидностью в США и во всем мире, то удостоверимся в том, что далеко не все деньги вложены в акции.

Это еще не крах, не прямое повторение 2000 года, хотя некоторые аспекты фондового рынка выглядят явно раздутыми.

Избыток спекуляций

Тем не менее, происходят некоторые странные вещи. Они видны на рынке опционов. Индекс CBOE волатильности Nasdaq-100, который показывает, насколько инвесторы используют опционы, чтобы защитить себя от будущих колебаний цен, рос параллельно росту рынка. Это очень странно; обычно индексы волатильности движутся в противофазе по отношению к рынку.

Временной показатель — главный фактор в игре на рынках опционов. Ниже представлен похожий на предыдущий график, на этот раз для сравнения индекса S&P 500 и индекса CBOE VIX (индекс ожидаемой в течение 30 дней волатильности — прим. переводчика), который я подготовил к публикации накануне, чтобы показать то же самое явление в более широком рыночном контексте. К сожалению, я его не использовал.

По-видимому, это явление связано с весьма необычным увлечение колл-опционами (дают возможность приобрести актив — прим. переводчика), которые позволяют сделать ставку на резкое увеличение цены. Наблюдалась мощная скупка всех модных сейчас крупных технологических акций. Рост числа людей, которые делают ставку на повышение, вынуждает создателей опционов защищать себя от риска этого роста, что приводит к чрезмерному перегреву рынка.

Для того, чтобы понять, о чем идет речь, взгляните на график, созданный самым обычным корреспондентом Стэном Джонасом, который на прошлой неделе провел опрос по электронной почте, сколько они заплатят за опцион на покупку S&P 500 в декабре. Они оказались сильными быками, требующими роста примерно на 18% в течение трех месяцев, чтобы выйти в плюс. Но именно это и произошло с ценой подобных колл-опционов в течение последних девяти торговых дней.

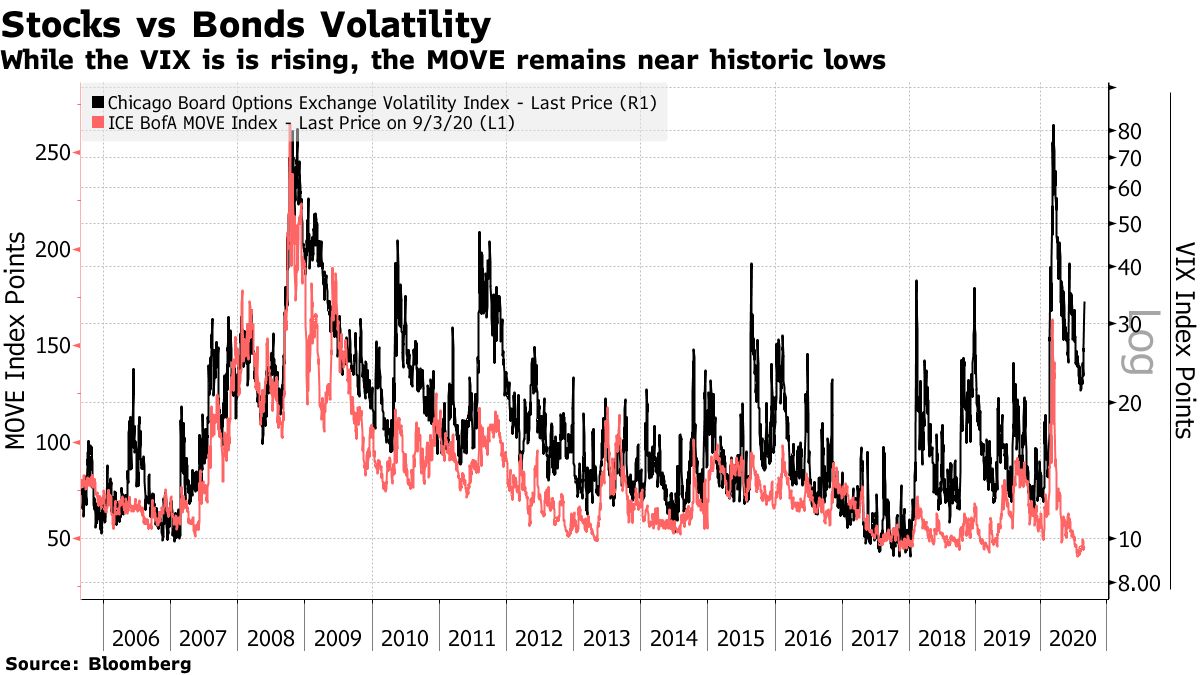

Это, мягко говоря, странно. Но насколько опасно? Любой приступ спекуляций несет риск каскадных потерь, если цена пойдет не в ту сторону. В настоящее время, огромные прибыли крупных технологических брендов остаются нетронутыми, и поэтому нет больших оснований для страха. Кроме того, существует интригующая связь с волатильностью облигаций. Как правило, акции и облигации рассматриваются как заменители друг друга, и поэтому показатели их волатильности имеют тенденцию расти и падать вместе. Но ФРС отправила волатильность облигаций в глубокий сон.

Это способствует возникновению чрезмерных спекуляций на фондовом рынке. Но это также помогает избежать риска того, что спекулятивный спад на одном рынке распространится на другие классы активов.

Волатильность и политика

Еще одна проблема начинает вырисовываться более и более масштабно. До выборов осталось два месяца. На рыночных прогнозах только что отразилось то, что можно назвать спазмом либерального экзистенциального страха, связанным с сокращением разницы в шансах на президентских выборах. Опросы общественного мнения за последние пару дней показали, что насилие в Кеноше, штат Висконсин, не привело к притоку голосов к президенту Трампу, по крайней мере пока. Он по-прежнему находится в непосредственной близости от Джо Байдена, кандидата от Демократической партии, хотя немного ему уступает.

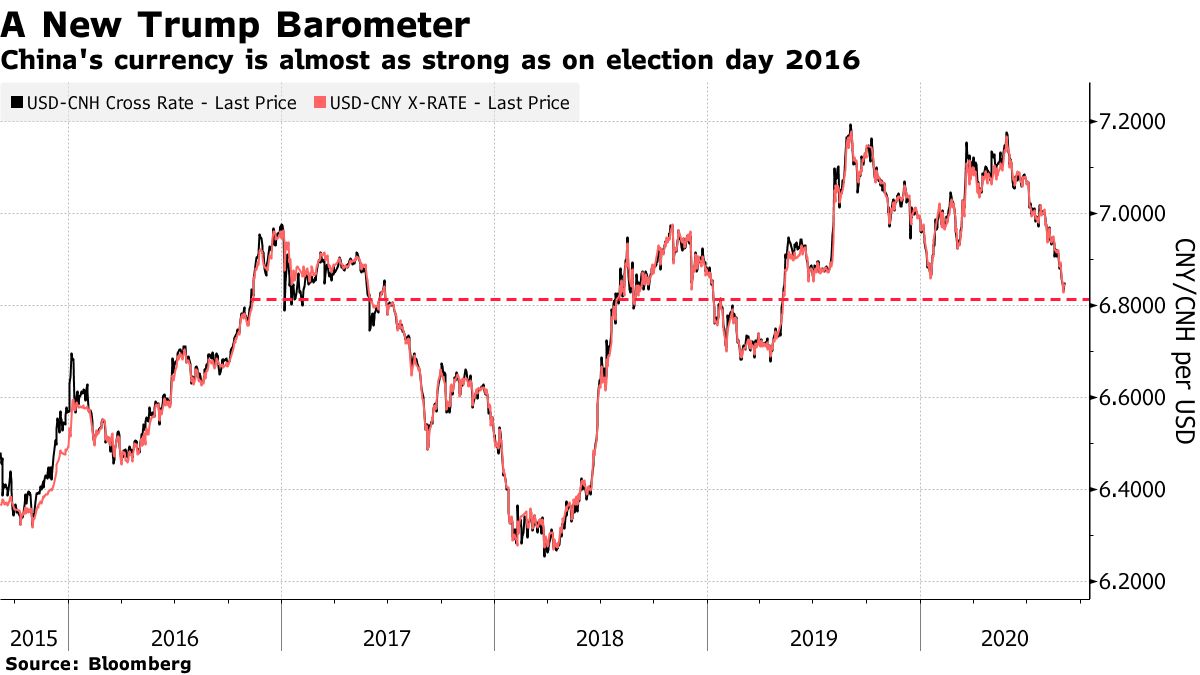

Однако эта ситуация начинает оказывать влияние на рынки. Четыре года назад мексиканское песо стало барометром шансов кандидата Трампа, укрепляясь всякий раз, когда он терпел неудачу, и слабея, когда он наслаждался победой. Теперь, когда политическая повестка дня больше сосредоточена на Китае, юань играет аналогичную роль. Эта валюта не является свободно конвертируемой, но все же примечательно, что юань значительно укрепился в течение последних нескольких месяцев, по мере уменьшения шансов Трампа на переизбрание.

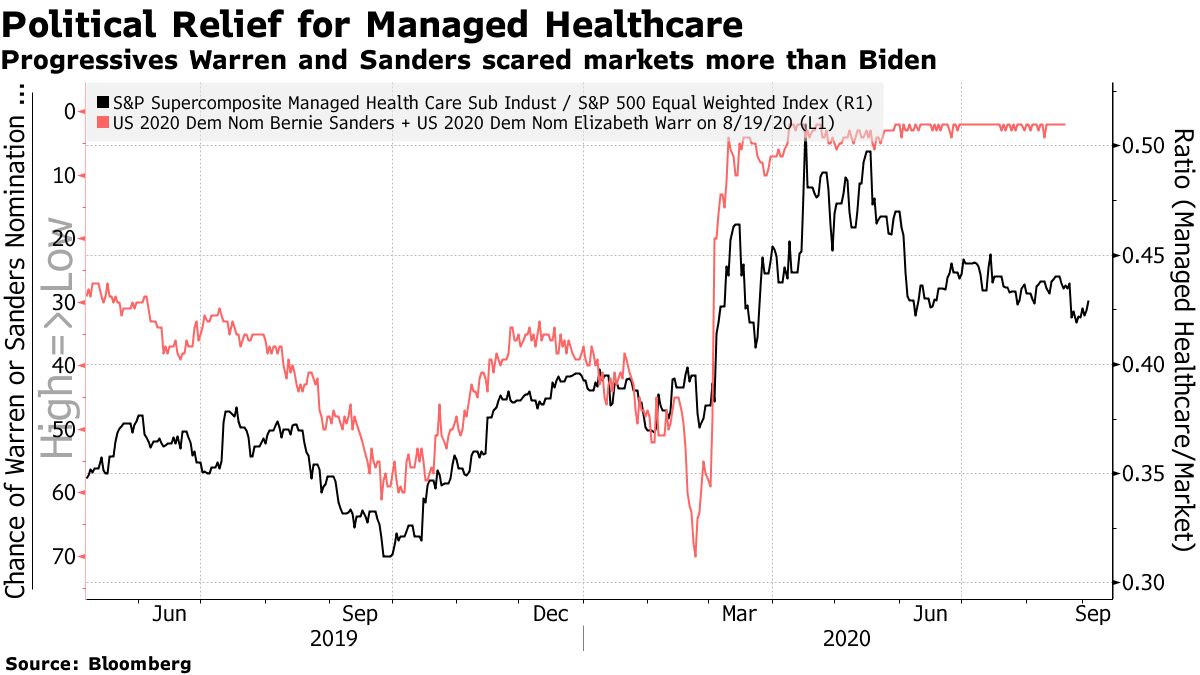

Вместе с тем, существует мало четких свидетельств того, что рынки боятся победы Байдена, хотя управляемые акции здравоохранения оказались под сильным давлением в конце прошлого года и снова в начале этого года под влиянием прогрессивных сенаторов Элизабет Уоррен и Берни Сандерса. В начале лета, когда протесты Black Lives Matter, как считалось, повредили шансам Трампа, управляемые акции здравоохранения ослабли относительно рынка, однако теперь они в течение длительного времени остаются очень стабильными. Речь идет о одном из наиболее явно политически мотивированных секторов, который сообщает нам, что результаты гонки все еще неясны. Кроме того, это указывает на потенциальную значительную волатильность ввиду неизбежных пертурбаций перед днем выборов.

Даже если рынки пока не сильно отреагируют на выборы, они могут показать гораздо более драматичную рекацию через два месяца. Опять же, на рынке опционов происходят очень странные вещи.

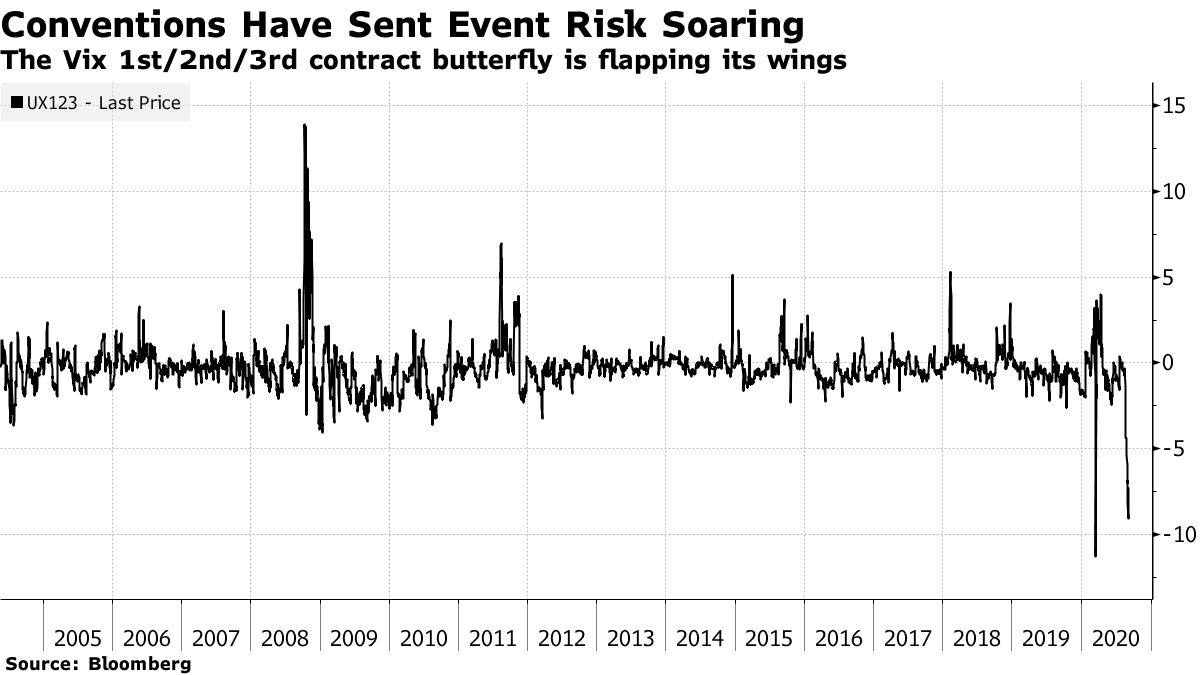

Диаграмма ниже была впервые подготовлена моим коллегой Кэмероном Крисом в начале этой недели, а я обновил ее. Она показывает разницу между первым и третьим контрактами VIX — иными словами, степень, с которой трейдеры опционов готовятся к росту или падению волатильности двумя месяцами позже по сравнению с сегодняшним днем. Эта готовность имеет тенденцию быть высокой, когда волатильность является экстремальной, как в разгар глобального финансового кризиса в конце 2008 года. Низкий уровень означает, что трейдеры опционов ожидают большого роста волатильности в будущем. Этот Уровень не может относиться к каким-либо факторам, действующим в настоящее время, поскольку они уже повысили бы риск события. Как показывает Кэмерон, за исключением одного странного дня во время кризиса в марте этого года, рынок опционов никогда не занимал такой экстремально низкой позиции, стремясь защититься от риска будущих событий. Логически это может означать только то, что рынки готовятся к выборам, чтобы вызвать всплеск волатильности.

Достаточно очевидно, что рынок в целом предпочел бы продолжение правления Трампа. Столь же очевидно, что он не очень боится президента Байдена. Более низкие тарифы помогли бы пережить более высокие корпоративные налоги, могут увеличиться расходы на инфраструктуру, но вообще фондовые рынки прекрасно работали при последних двух президентах-демократах. Победа Байдена не будет чрезмерно негативной, и она не станет огромным сюрпризом — так что трудно поверить, что рынок опционов защищается от этого.

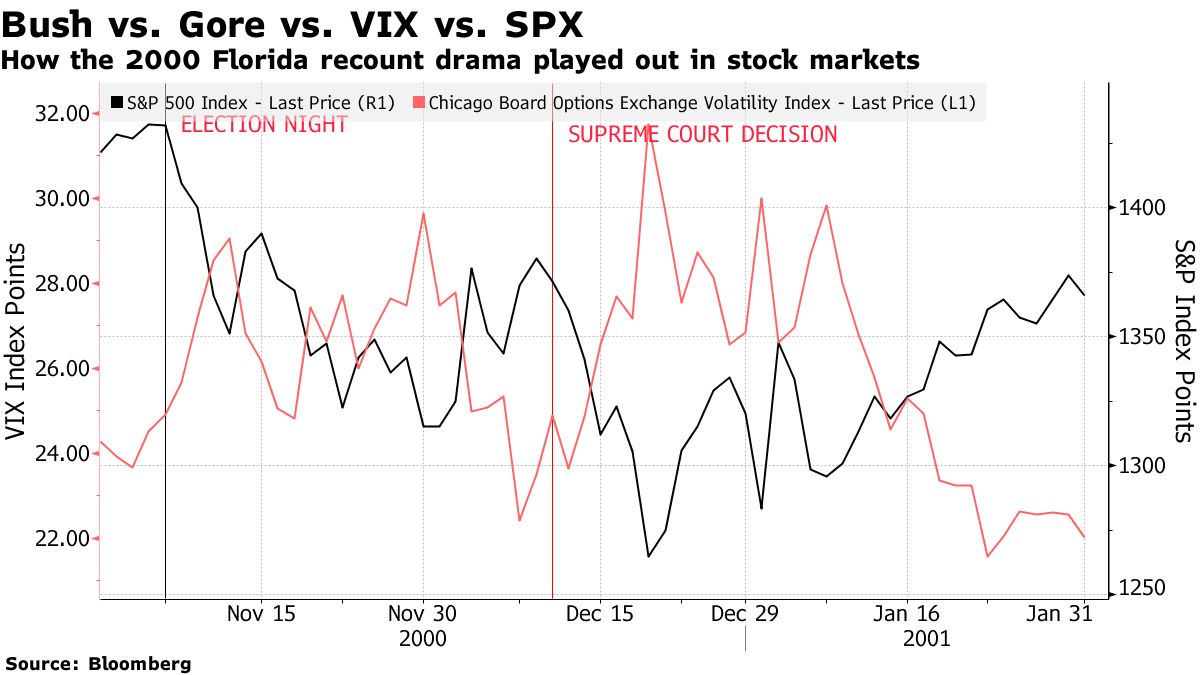

Напротив логика подсказывает, что рынок готовится к спорным выборам и всей неопределенности и риску, которые они могут создать. Опросы показывают, что американцы по обе стороны межпартийного раскола подозревают, что противная сторона попытается украсть выборы. И это заставляет рынки занять оборонительную позицию. Как уже отмечал мой коллега Стивен Михм, рынки не очень хорошо справляются со спорными выборами. Тем не менее, единственный известный прецедент указывает на то, что бывают вещи и похуже. График ниже показывает, как в 2000 году, в год великого пересчета голосов во Флориде, изменялись S&P 500 и VIX с начала ноября на конец января 2001 года, когда Джордж Буш-младший благополучно вступил в должность.

Само собой, что этот беспорядок привел к падению цен на акции и росту волатильности. Но к тому времени, когда Верховный суд фактически положил конец борьбе, волатильность вернулась туда, где она была в день выборов, и акции продемонстрировали более значительное падение после этого решения, чем до него. Не очень понятно, почему такое событие должно влиять на рынок опционов.

В чем же дело? Как известно, 20 лет назад Эл Гор болезненно воспринял поражение. Трейдеры играют на волатильности, и они исходят из того что проигравшая сторона может оказаться не настолько великодушна.

Советы по выживанию

Вчера я предоставил несколько записей из своего старого микса «тревожная кнопка», чтобы использовать его, когда необходимо срочно успокоиться. У меня о них спрашивали. Итак, вот они:

- Франц Шуберт — Экспромт N3 для фортепиано, Op.90, в исполнении Кати Буниатишвили.

- Франц Шуберт — Музыкальный Момент N6, Ор. 94, в исполнении Альфреда Бренделя.

- Вольфганг Амадей Моцарт — терцет Soave sia il vento из оперы «Так поступают все женщины» (исполненный в Глайндборне).

Если дрязги политиков начнут вас доставать, я рекомендую запустить один из этих треков. Это должно сработать независимо от того, что именно вас задело. А вот еще для эксперимента: монолог Шона Хэннити или монолог Рейчел Мэддоу. Попробуйте послушать, и разобраться, который из них вас меньше раздражает на фоне Шуберта или Моцарта. Это должно помочь. Желаю хорошо провести выходные.

▼

Оригинал на английском языке — No, This Isn’t a Repeat of the Dotcom Crash. Yet

Самые интересные и важные новости на нашем канале в Telegram