В течение последних месяцев миллиардеры начали скупать биткоины. Управляющий хедж-фондом Стэнли Друкенмиллер (Stanley Druckenmiller) последовал примеру Пола Тюдора Джонса (Paul Tudor Jones) и стал последним из тех миллиардеров, кто публично признался в инвестициях в биткоин.

Есть четыре основные причины, делающие биткоин все более привлекательным для инвесторов, обладающих высоким капиталом. Причины этого кроются в высокой эффективности биткоина, который способен диверсифицировать инвестиции, хеджировать инфляцию, служить альтернативой золоту и при этом иметь низкое соотношение степени риска и возможной прибыли.

Инвесторы все чаще рассматривают биткоин как «золото 2.0»

Золото является важным средством сбережения средств и надежным убежищем для институциональных инвесторов. Оно выполняет роль защиты от инфляции и хеджирует от возможного падения рынка.

Инвесторы рассматривают золото, главным образом, как способ страхования инвестиционного портфеля от коррекций рынка в условиях макроэкономической неопределенности. Такие защитные активы обычно не приносят больших прибылей в краткосрочной и среднесрочной перспективе.

Биткоин обладает потенциалом для достижения сразу двух целей, поскольку он выступает в качестве безопасного актива с огромным потенциалом роста.

Рыночная капитализация золота оценивается примерно в $9 трлн. В отличие от него, капитализация биткоина составляет всего $285 млрд, что демонстрирует значительную разницу в оценке этих двух активов.

9 ноября в интервью CNBC Друкенмиллер обратил внимание на то, что восприятие бренда биткоина как средства сбережения улучшается с течением времени. Он сказал:

Биткоин становится классом активов, который обладает высокой привлекательностью в качестве средства сбережения как для миллениалов, так и для новых денег западного побережья — а, как вы знаете, этих денег много. Биткоин существует уже 13 лет и с каждым днем все больше укрепляется в качестве бренда.

Низкое соотношение степени риска и возможной прибыли

Во время интервью Друкенмиллер отметил, что у него «во много раз больше золота», чем биткоина. Однако инвестор-миллиардер подчеркнул, что рост золота будет сопровождаться значительным ростом биткоина, который, «вероятно, будет работать еще лучше».

По сравнению с золотом, доминирующая криптовалюта «более дробна» и «более неликвидна», сказал инвестор. Биткоин обладает более высоким потенциалом доходности, даже если им представлен меньший процент портфеля, чем золото.

Кроме того, каждые четыре года происходит халвинг биткоина. После каждого халвинга скорость ежедневной добычи BTC уменьшается на 50%, в результате эмиссия криптовалюты ограничена 21 миллионом монет.

Если снижается предложение биткоина, а спрос на него увеличивается, то возникает дефицит предложения и рост цены в долгосрочной перспективе.

Инструмент защиты от инфляции

Цена биткоина часто обратно коррелирует с индексом доллара США. BTC растет вместе с золотом, когда падает доллар.

Такие инвесторы, как Тюдор Джонс, рассматривают биткоин как идеальный инструмент защиты от инфляции в долгосрочной перспективе. BTC стал особенно привлекательным для институциональных инвесторов, хеджирующих инфляцию, после того, как Федеральная резервная система определила 2% в качестве целевой инфляции.

Диверсификация портфеля

Биткоин не обязательно должен быть самостоятельной инвестицией. Исторически он хорошо зарекомендовал себя в качестве портфельного актива, обеспечивающего приличную прибыль в составе сбалансированного инвестиционного портфеля. В прошлом месяце Дэн Тапьеро (Dan Tapiero), соучредитель компании 10T Holdings, написал:

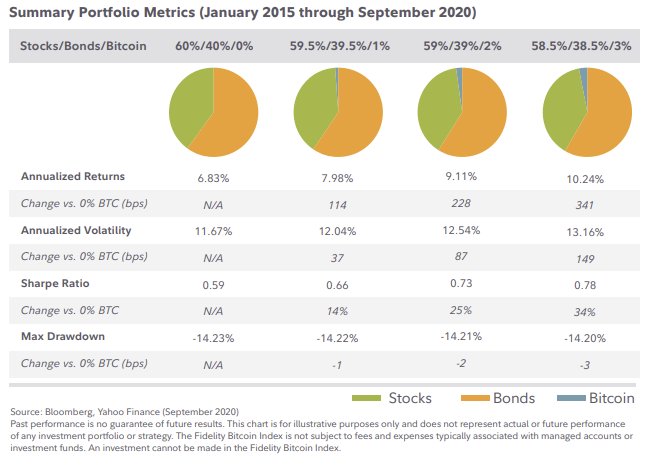

За последние 5 лет вложение всего лишь 3% в BTC увеличили бы доходность 60/40 портфеля с 6,8% до 10,2%.

Сочетание перечисленных выше четырех факторов делает биткоин весьма привлекательным портфельным активом для управляющих инвестиционным капиталом.

С точки зрения Рауля Пала (Raoul Pal), генерального директора Real Vision Group, наступил переломный момент, когда нельзя преуменьшать значение того, что такие инвесторы, как Друкенмиллер, играют на повышение биткоина. Он написал:

Невозможно переоценить значение того, что величайший в мире и самый уважаемый финансовый менеджер Стэн Друкенмиллер заявил о том, что он играет на повышение биткоина. С точки зрения любого хедж-фонда или благотворительного фонда это устраняет все препятствия для инвестирования.

▼

Оригинал на английском языке — Why billionaires are suddenly accumulating Bitcoin after 113% YTD gain

Самые интересные и важные новости на нашем канале в Telegram