Специалист по стратегии инвестиций Лин Олден (Lyn Alden) рассказала о причинах, по которым в 2020 году она сменила «равнодушие на полностью бычье отношение к биткоину». Даже падение главной криптовалюты до $3600 в марте не изменило ее оптимизма.

16 июля Олден, основавшая компанию Lyn Alden Investment Strategy, опубликовала статью, в которой назвала три причины, по которым она инвестирует в биткоин:

Итак, я не являюсь ни слепым быком биткоина, ни тем, кто напрочь его отвергает. Как инвестор во многие классы активов, я назову три основные причины, по которым в начале этого года я перешла от равнодушия к полностью бычьему отношению к биткоину и остаюсь такой до сих пор.

Этими тремя причинами стали дефицитный характер, халвинг и привлекательность биткоина для институциональных инвесторов.

Дефицитность биткоина

В отличие от традиционных финансовых активов, в том числе золота, предложение биткоина фиксировано. Максимальное количество биткоинов, которое может существовать — это 21 миллион, что делает биткоин дефляционной валютой.

Олден утверждает в своей статье, что ценность биткоина определяется его дефицитом. Нет никаких центральных структур, которые могли бы изменить монетарную политику BTC. Если спрос на биткоин продолжит расти, а его предложение останется прежним, то будет увеличиваться цена.

Она объяснила:

Протокол биткоина ограничивает его в общей сложности 21 миллионом монет, что придает ему дефицитный характер и поэтому обеспечивает его ценность… при условии наличия на него спроса.

Дефицит биткоина сам по себе не обуславливает ценность BTC — для этого должен быть спрос. Но есть и другие свойства биткоина, такие как взаимозаменяемость, транспортабельность, неизменность и децентрализованность, которые делают его практичным средством накопления.

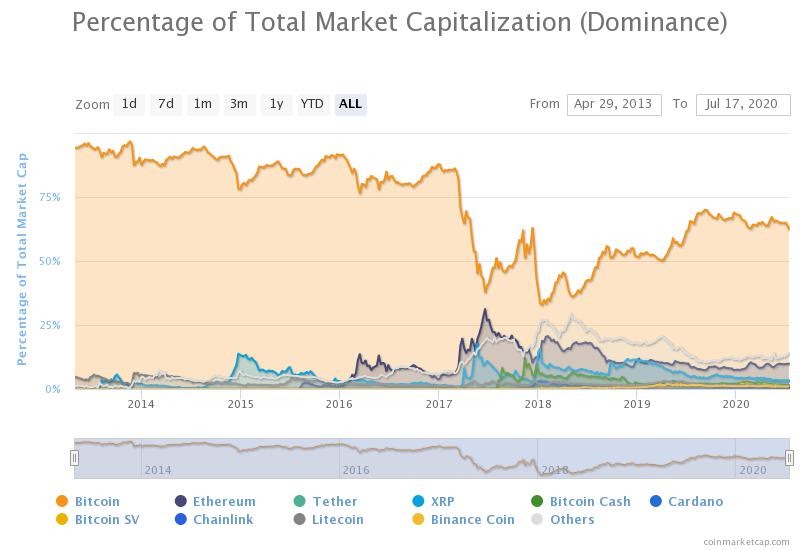

Кроме того, биткоин в значительной мере доминирует на рынке над тысячами криптовалют. Биткоин составляет 62,4% от общей капитализации криптовалютного рынка.

Олден считает, что доминирование биткоина — и, следовательно, его сетевой эффект — делает топовую криптовалюту еще более привлекательной в качестве долгосрочного средства сбережения.

Халвинг 11 мая

11 мая в сети биткоина произошел третий халвинг. Каждые четыре года активируется сокращение производства BTC вдвое.

Цель халвинга состоит в том, чтобы постепенно снизить темпы производства BTC по мере приближения биткоина к его максимальной эмиссии, равной 21 миллиону монет. Халвинг сокращает вознаграждение майнеров, что приводит к существенному снижению их доходов.

Наблюдение за биткоином показывает, что после каждого халвинга наблюдались длительные бычьи ралли. Предыдущие халвинги произошли в 2012 и 2016 годах. В 2012 году биткоин находился на уровне $11, а 2016 году — на уровне $650. Теперь BTC находится выше $9 000, а в декабре 2017 года он достиг рекордного значения — чуть менее $20 000. Олден написала:

Исторически биткоин проявлял очень высокую доходность в течение 12-18 месяцев после запуска и после первых двух халвингов. Неудивительно, что сокращение производства и притока монет приводит к повышению цены в условиях постоянного или растущего спроса.

Историческая динамика цены биткоина после предыдущих халвингов указывает на высокую вероятность еще одного длительного бычьего ралли.

Идеальный макроэкономический актив

В мае 2020 года миллиардер-инвестор хедж-фонда Пол Тюдор Джонс похвалил биткоин и назвал его «великой спекуляцией».

Джонс сообщил, что держит чуть более 1% своего капитала в биткоине. Он объяснил, что потенциальная девальвация наличных денег усиливает роль BTC как средства сбережения. Миллиардер заявил:

Каждый день, пока биткоин продолжает существовать, означает рост доверия к нему.

Подтверждая слова Джонса, Олден написала, что в последнее время и другие хедж-фонды начали инвестировать в биткоин.

Ранее лишь небольшие хедж-фонды баловались биткоином, и на сегодняшний день Тюдор Джонс, по-видимому, является крупнейшим его инвестором. Сейчас появились фирмы, которые оказывают услуги по привлечению институциональных инвесторов в биткоин, таких как то хедж-фонды, пенсионные фонды, управляющие семейным капиталом и инвестиционно-консультативные организации.

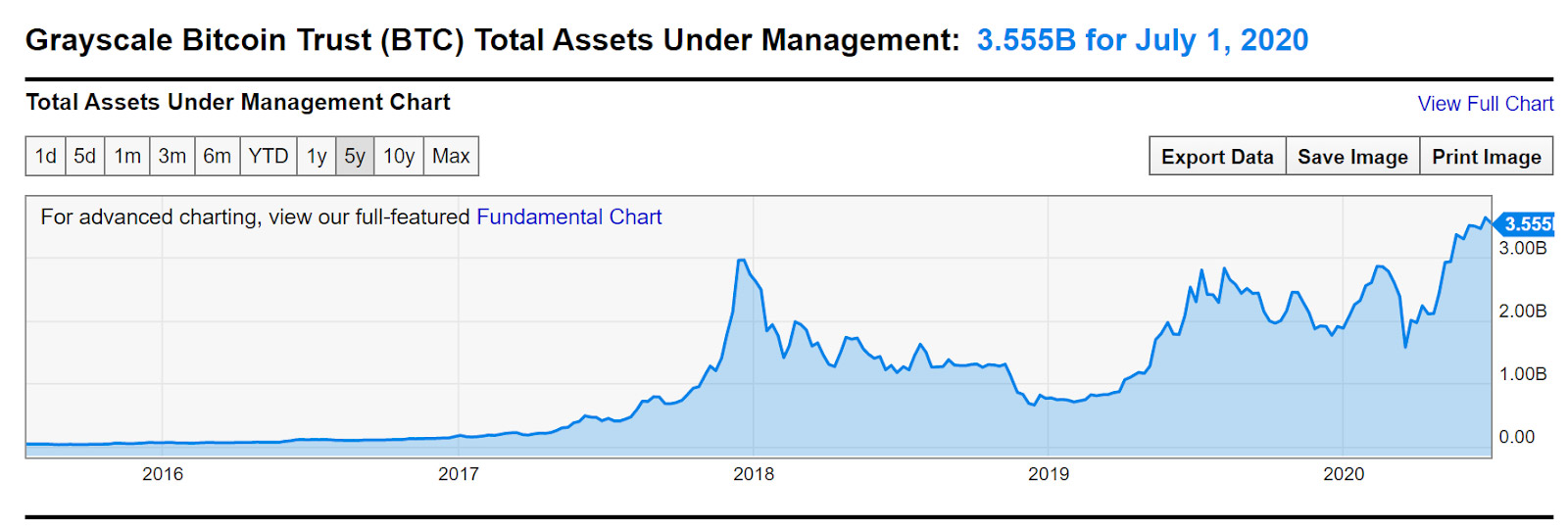

Один из важнейших инвестиционных показателей — находящиеся под управлением активы (’assets under management‘, AUM) — компании Grayscale Bitcoin Trust (Btc), указывает на рост институциональной активности на рынке биткоина. По имеющимся данным, Grayscale Bitcoin Trust имеет сейчас AUM на уровне $3,55 млрд, что примерно на $500 млн выше, чем в момент пика 2017 года.

Приближение к фиксированной эмиссии в 21 миллион, бычье ралли после халвинга и растущая институциональная активность вполне способны сформировать долгосрочную тенденцию роста цены биткоина.

▼

Оригинал на английском языке — Bitcoin: 3 Reasons Market Strategist Lyn Alden Is ‘Increasingly Bullish’

Самые интересные и важные новости на нашем канале в Telegram