На прошедшей неделе в фокусе внимания оказалась корреляция между активами. Новые данные показали, что биткоин коррелирует с золотом, при этом проявляет отрицательную корреляцию по отношению к доллару США и больше не зависит от фондового рынка. Главная криптовалюта выросла за неделю на 7% с $10900 до $11600.

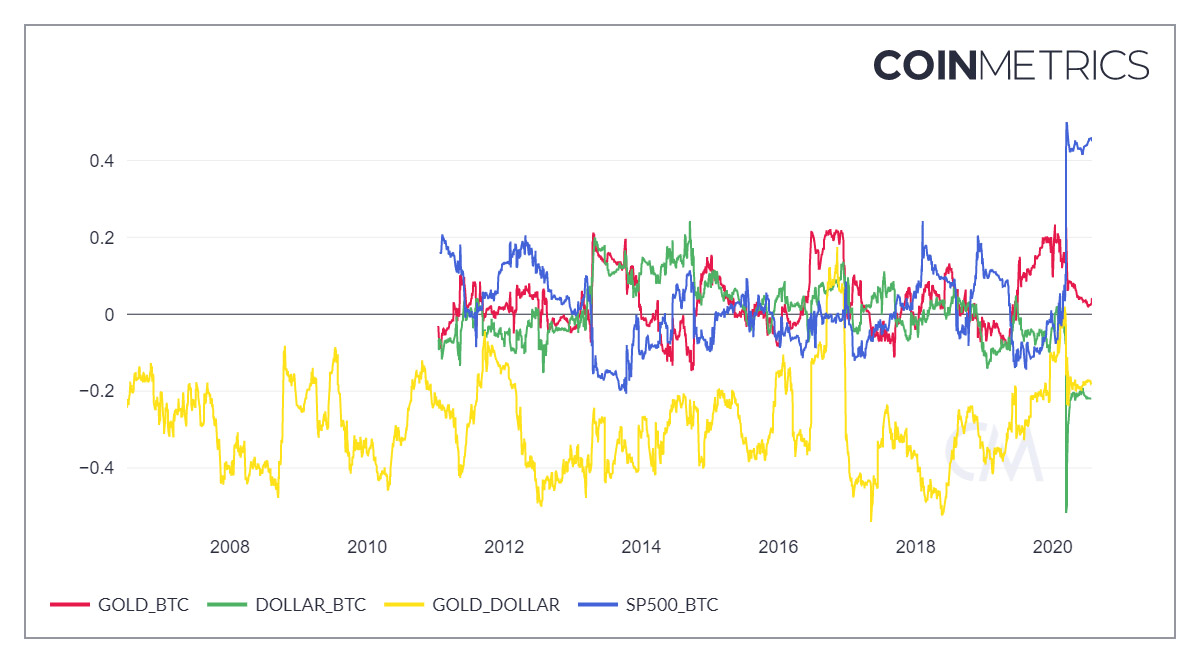

Главной темой понедельника стало золото. Американский инвестиционный банк Goldman Sachs заявил, что цена на желтый металл вырастет на 20% и достигнет $2300 до конца 2022 года. Одновременно аналитический ресурс Coinmetrics представил данные корреляции активов, согласно которым биткоин проявляет более выраженную отрицательную корреляцию с долларом, чем золото.

На этом фоне совершенно логичным выглядел введенный Китаем фактический запрет на покупку золота через банки. Мотивация китайских кредитных организаций была банальной: защита инвесторов от спекуляций. Но мы-то знаем, от чего финансовые регуляторы всего мира защищают своих размечтавшихся граждан — от доходов.

Вторник оказался посвящен России. Немного комичный экономист Владислав Жуковский (кандидат на выборах в Мосгордуму от КПРФ в 2019 году) поделился пророчеством, согласно которому осенью подорожает золото «и даже криптовалюта». Сложилось впечатление, что будет расти в цене все на свете до такой степени, что это коснется даже того актива, который растет лишь раз в 100 лет — то есть биткоина. Глубина мысли экономиста Жуковского по истине умопомрачительна.

А еще в России вступил в силу запрет на анонимное пополнение электронных кошельков. «Зачем?» — спросите вы. Правильно — в рамках борьбы с терроризмом, незаконными доходами и распространением наркотиков. В частности, это коснется и транспортных карт, так что террористы и наркоторговцы не смогут ездить в метро и на трамвае.

На самом деле такие меры можно только приветствовать, потому что это не что иное, как косвенная реклама криптовалют, которые одни не потребуют вас предъявить документы.

В среду снова на повестке дня оказалось золото. Его давний апологет Питер Шифф открыл миру простую истину: золото растет за счет ослабления доллара США. Он выразился достаточно эмоционально:

Похоже, падение доллара никого не беспокоит. Скорее всего, так будет продолжаться до тех пор, пока падение не превратится в крах, который, я думаю, не начнется до тех пор, пока индекс доллара не пробьет 80. При нынешних темпах снижения этот уровень может быть преодолен до конца года, возможно, ко дню выборов [в ноябре в США].

Для справки: индекс доллара (DXY) — стоимость доллара США по отношению к корзине фиатных валют.

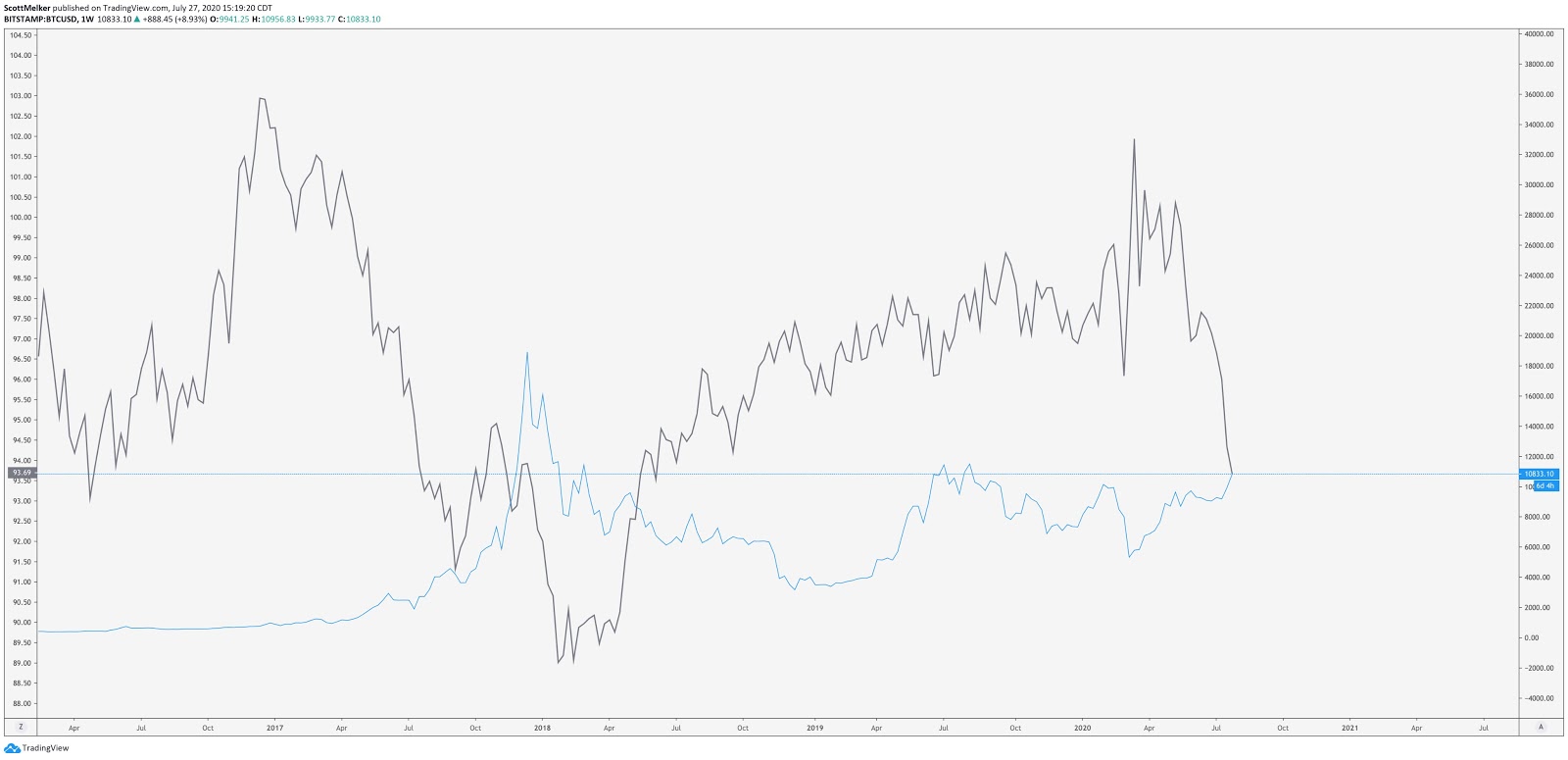

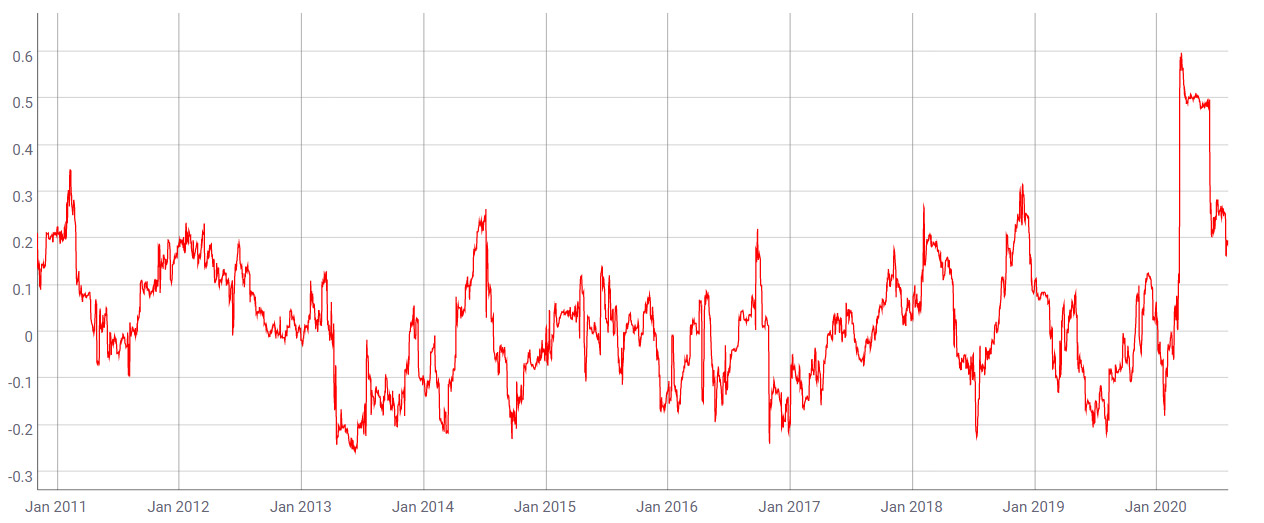

В этом свете вполне уместно вспомнить об уже упоминавшейся обратной корреляции между долларом и биткоином и даже посмотреть на ее график:

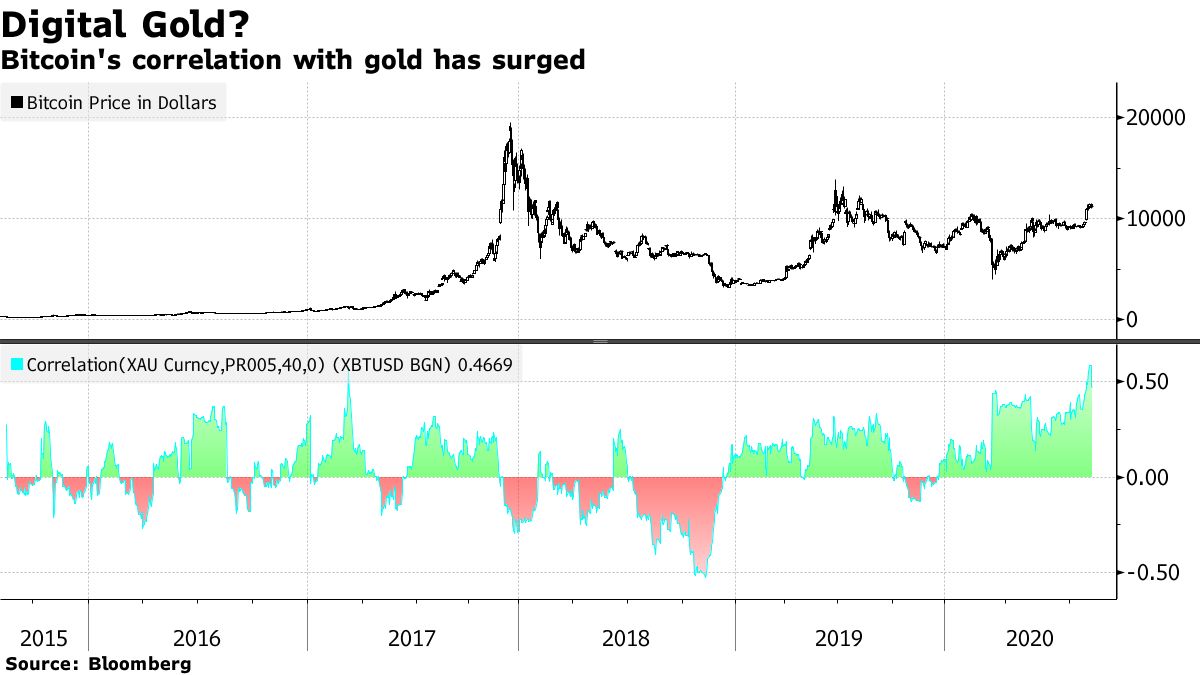

Аналитики американского финансового холдинга JPMorgan Chase сообщили: старики покупают золото, молодежь покупает биткоин. И снова речь зашла о корреляции активов — на этот раз о положительной взаимосвязи цен на золото и биткоин.

В четверг в информационное поле вышел аналитик Мати Гринспен (мы раньше с ним в этом поле не встречались) и продолжил тему корреляций. Он сообщил, что биткоин больше не коррелирует с фондовым рынком (речь идет, конечно же, об индексе S&P 500). По данным Гринспен, эта корреляция вообще не характерна для биткоина и наблюдалась лишь однажды в истории — с марта по май 2020 года, когда бушевала пандемия.

Это важно, потому что коронавирус нас уже приучил к тому, что криптовалютный рынок не является самостоятельным и зависит конкретно от S&P 500. До сих пор многие аналитики следят за этим индексом и улавливают его влияние на курс биткоина. Гринспен показал, что это — не что иное, как инерция мышления.

Но не биткоином единым жив человек. Компания Grayscale подала заявку в SEC на регистрацию Grayscale Ethereum Trust в дополнение к уже имеющемуся мегауспешному активу Grayscale Bitcoin Trust, а трейдер Михаэль ван де Поппе торжественно представил топ-5 альткоинов на август:

- Celer Network (CELR);

- LTO (LTO);

- QLC Chain (QLC);

- Ankr (ANKR);

- Governance (DMG).

Celer, кстати, немедленно после этой презентации начал расти, что говорит о большой и активной аудитории известного аналитика (68 тыс. подписчиков в твиттере, 10,6 тыс. подписчиков на YouTube).

В пятницу мы опубликовали статью о том, что в результате печати денег Федеральной резервной системой (помните, мы писали о том, что США напечатали за один месяц больше денег, чем за два предыдущих столетия) доллар превратился в потешную валюту, которая фактически рекламирует биткоин.

Соучредитель биржи Gemini Кэмерон Уинклвосс обратил внимание на то, что политики никак не могут договориться о втором этапе стимулирующих мер. Демократические лидеры настаивают на пакете, имеющем объем $3,4 трлн, в то время как республиканцы выступают за пакет стоимостью «всего» $1 трлн. Уинклвосс написал:

Доллар США стал настолько потешной валютой, что политики теперь расходятся на триллионы долларов в переговорах о стимулировании экономики. Помните, когда миллиарды были большими?

Меня удивило, насколько это высказывание созвучно заголовку текста, который был написан мной еще в феврале 2020 года: «Милый, милый, смешной дуралей доллар». Там еще иллюстрация была и четверостишье:

Милый, милый, смешной дуралей,

Ну куда он, куда он гонится?

Неужель он не знает, что живых коней

Победила стальная конница?

— Сергей Есенин

Тем временем количество ежедневно активных адресов биткоина превысило 1 млн, а сами биткоины начали постепенно перетекать из карманов ранних последователей актива (владеющих его космическими суммами) в карманы розничных инвесторов.

Субботние новости показали, что инвестиции в биткоин прибыльны — даже если начать с цены $20 тыс. Нужно соблюсти лишь одно условие: регулярно докупать актив. Тогда цена постепенно усредняется и получается доход в размере 61,8% (если считать от пика 2017 года) или 20,1% годовых.

И еще одна интересная новость: оказалось, что не только криптовалютные компании прогибаются под финансовых регуляторов, но и сами регуляторы подвластны изменчивому миру. Управление финансового надзора Великобритании (FCA) удалило собственное предупреждение, касающееся финансовой пирамиды OneCoin. Фактически, британский регулятор разрешил деятельность одной из самых крупных и мошеннических криптовалютных компаний.

OneCoin реализовывала свою схему в различных странах, в том числе в Великобритании, Германии, Финляндии, Индии, Китае и Болгарии. Основательница пирамиды Ружа Игнатова (Ruja Ignatova) была обвинена в отмывании денег и мошенничестве с ценными бумагами, она скрывается уже два года. Все это не помешало британцам на голубом глазу написать:

Нам не представлялось, что OneCoin ведет какую-либо деятельность, которая требовала бы разрешения FCA. FCA не регулирует криптовалютные активы и поэтому не могло глубже разбираться в этом деле.

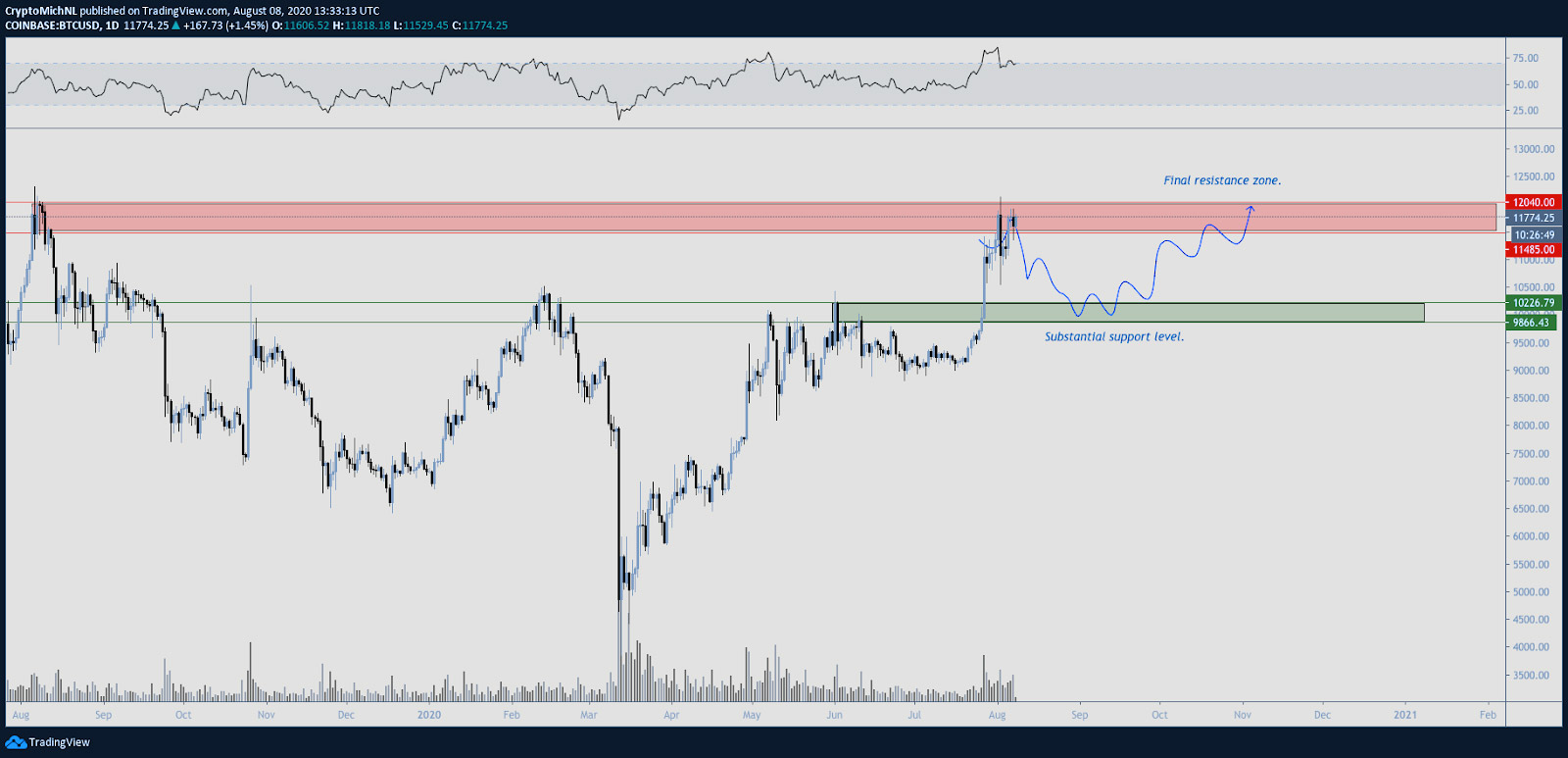

В воскресенье (во всяком случае на момент публикации) впервые за две недели биткоин не совершил резких движений, что позволило нам наконец-то опубликовать еженедельный аналитический отчет ван де Поппе, который сообщил, что между биткоином и $15 тыс. осталась последняя зона сопротивления — это $11800-12000.

Несмотря на оптимистичный заголовок, настроение у аналитика оказалось медвежьим: он верит в скорое усиление ослабленного доллара, что, соответственно, приведет к коррекции всего того, что выросло вместе с торговой парой EUR/USD. Собственно, у нас два варианта: прорыв выше $12000 либо откат к области $9900-10200.

Окажется ли прав ван де Поппе-медведь? — Скоро увидим.

▼

Самые интересные и важные новости на нашем канале в Telegram